Subscribe to Bankless or sign in

Chère nation sans banque,

Voici un récapitulatif des plus grandes nouvelles cryptographiques de la deuxième semaine de novembre.

Au revoir FTX

Quelle semaine !

Si vous n'avez pas du tout suivi les événements autour de FTX, j'ai récapitulé un play-by-play dans The Shocking Collapse of the FTX Empire (L'effondrement choquant de l'empire FTX ) mercredi dernier sur la façon dont le chaos a transpiré. Mais le crypto évolue à la vitesse du son, et cette semaine s'est déroulée à la vitesse de la lumière de la Guerre des étoiles, de sorte qu'il y a eu de nombreuses mises à jour depuis.

Un article de CoinDesk du 2 novembre a allégué que le fonds spéculatif frère de FTX, Alameda Research, avait un effet de levier excessif en détenant beaucoup trop de jetons FTT illiquides de FTX, et les gens ont pris peur. Le PDG de Binance, CZ, a ensuite annoncé qu'il vendait 2,1 milliards de dollars de FTT, les gens ont donc eu encore plus peur et les choses ont dégénéré en une véritable panique au cours du week-end avec des retraits records de ~8,6 milliards de dollars de FTX depuis le 10. (Voir l'article précédent de Bankless pour comprendre comment les utilisateurs et les institutions se sont précipités vers la sortie).

Si vous souhaitez un récapitulatif plus visuel dans la langue de The Office :

C'est trop parfait 😂 pic.twitter.com/D9FV5mFLQI

- Goomba (@im_goomba) 11 novembre 2022

Où cela nous mène-t-il ?

![]() Binance s'est retiré d'un achat potentiel de FTX, invoquant des raisons de "fonds clients mal gérés". SBF a confirmé avoir prêté ~10 milliards de dollars de fonds (sur 16 milliards de dollars) au hedge fund frère Alameda Research en utilisant les dépôts des clients, malgré les affirmations précédentes dans un tweet maintenant supprimé que "FTX a suffisamment de fonds pour couvrir tous les avoirs des clients. Nous n'investissons pas les actifs des clients".

Binance s'est retiré d'un achat potentiel de FTX, invoquant des raisons de "fonds clients mal gérés". SBF a confirmé avoir prêté ~10 milliards de dollars de fonds (sur 16 milliards de dollars) au hedge fund frère Alameda Research en utilisant les dépôts des clients, malgré les affirmations précédentes dans un tweet maintenant supprimé que "FTX a suffisamment de fonds pour couvrir tous les avoirs des clients. Nous n'investissons pas les actifs des clients".

SBF a déposé le chapitre 11 de la loi sur les faillites et a démissionné de son poste de PDG de FTX hier, mais pas avant de s'être excusé abondamment d'avoir merdé.

En réponse à l'application de la loi,  Tether a gelé 46,2 millions USDT sur un compte FTX.

Tether a gelé 46,2 millions USDT sur un compte FTX.

Justin Sun offre un rachat 1:1 pour tous les actifs basés sur ![]() Tron sur FTX (et non, il n'est pas sérieusement en train de renflouer FTX).

Tron sur FTX (et non, il n'est pas sérieusement en train de renflouer FTX).

En raison de la pression réglementaire, FTX reprend également les retraits pour les utilisateurs des Bahamas, où elle est basée. Comme les transactions sur FTX n'ont pas été interrompues, cela a créé une opportunité à un million de dollars pour les utilisateurs de sortir indirectement de FTX en " achetant " un NFT sur la place de marché NFT de FTX avec leurs fonds bloqués auprès d'un utilisateur des Bahamas ayant fait l'objet d'une vérification de la solvabilité, qu'ils peuvent ensuite retirer de FTX.

Il semble que les NFT obtiennent enfin une partie de l'"utilité" que les utilisateurs réclamaient à cor et à cri.

Les gens retirent maintenant des soldes FTX en achetant des NFT sur des comptes bahamiens pour des montants à six ou sept chiffres, l'acheteur reçoit alors un paiement parallèle et le Bahamien retire ses fonds.

- foobar (@0xfoobar) 11 novembre 2022

Des dizaines de millions de Tether pris jusqu'à présent pic.twitter.com/UVnz5FUBNT

Contrecoup réglementaire

Les régulateurs n'aiment déjà pas les crypto-monnaies, et les événements de cette semaine n'ont pas beaucoup aidé.

Les faucons de la SEC et de la CFTC tournent déjà autour de la carcasse fraîche du FTX, comme le rapporte Bloomberg.

Contrairement aux attentes initiales, les régulateurs américains sont malheureusement toujours déterminés à faire avancer le projet de loi Digital Commodities Consumer Protection Act (DCCPA) défendu par la SBF.

La sénatrice anti-crypto de Washington, Elizabeth Warren, a tenté de capitaliser politiquement sur FTX et s'est fait arrêter par Brian Armstrong.

https://t.co/0HxlRiI6Sy était une bourse offshore non réglementée par la SEC.

- Brian Armstrong (@brian_armstrong) 10 novembre 2022

Le problème est que la SEC n'a pas réussi à clarifier la réglementation aux États-Unis, de sorte que de nombreux investisseurs américains (et 95 % de l'activité commerciale) sont partis à l'étranger.

Punir les entreprises américaines pour cela n'a aucun sens.

Le problème, bien sûr, avec le raisonnement de Warren, c'est que tout ce fiasco démontre davantage un échec avec les mécanismes de la finance traditionnelle qu'avec les crypto-monnaies. FTX a eu un trou géant dans leurs bilans aussi longtemps qu'ils l'ont fait parce que leurs bilans étaient précisément cela : un bilan qui n'existait pas sur une blockchain vérifiable publiquement.

Lorsqu'on a demandé à Gary Gensler, président de la SEC, lors d'une interview sur CNBC, pourquoi ils avaient concentré leurs efforts d'application de la loi sur les crypto-monnaies sur des cibles plus petites comme Kim Kardashian et les petites DAO plutôt que sur de gros acteurs comme FTX, il a répondu : "Construire les preuves, construire les faits, prend souvent du temps."

Je suppose que Gensler est libre de prendre tout le temps dont il a besoin maintenant.

Idéalement, vous prendrez le temps d'expliquer comment, une fois de plus, les priorités de la Commission en matière d'application de la loi se sont concentrées sur les entités qui tentent de déployer la technologie pour prévenir ces défaillances et asymétries du marché, alors que vous rencontriez les auteurs ou que vous ignoriez leurs malversations ? pic.twitter.com/q88u5kQxNM

- Collins Belton (@collins_belton) 10 novembre 2022

Tom Emmer affirme également que Gensler "aidait SBF et FTX à travailler sur des failles juridiques pour obtenir un monopole réglementaire".

Tom Emmer affirme également que Gensler "aidait SBF et FTX à travailler sur des failles juridiques pour obtenir un monopole réglementaire".

Intéressant. @GaryGensler court vers les médias alors que des rapports à mon bureau allèguent qu'il aidait SBF et FTX à travailler sur des failles juridiques pour obtenir un monopole réglementaire. Nous examinons la question. https://t.co/SznowgcP6V

- Tom Emmer (@RepTomEmmer) 10 novembre 2022

Wen Preuve des réserves ? (dès maintenant)

La chute de FTX ouvre une conversation productive sur la manière dont l'industrie peut améliorer la transparence des échanges centralisés grâce à des audits de preuve de réserves (PoR). La PoR permet aux utilisateurs de vérifier que les dépositaires centralisés de crypto-monnaies détiennent effectivement les fonds qu'ils prétendent détenir en les faisant correspondre aux enregistrements de la chaîne, et qu'ils sont solvables.

Voici comment fonctionnent les PoR :

- Un CEX prétend détenir 1 milliard de dollars d'actifs.

- La CEX laisse un auditeur tiers prendre un instantané de ces fonds.

- L'auditeur regroupe cet instantané dans un arbre de Merkle anonymisé.

- Cet arbre de Merkle est une preuve cryptographique inaltérable que tous les fonds audités au moment de l'audit correspondent aux données de la chaîne.

- Tout utilisateur peut vérifier indépendamment que ses fonds ont été inclus dans l'audit PoR.

Le PoR est une norme industrielle qui a été adoptée par des bourses comme Kraken, BitMex et Nexo. De nombreuses bourses sont en retard, mais l'explosion de FTX incite presque tous les grands acteurs comme Binance, KuCoin, OKX, Poloniex et Huobi à passer à l'action.

1/ Nous travaillons avec les bourses pour afficher les preuves de réserves sur @nansenportfolio afin que chacun puisse suivre ses avoirs en jetons et ses transactions.

- Nansen 🧭 (@nansen_ai) 11 novembre 2022

Voici la liste actuelle des portefeuilles d'échange et nous mettrons à jour en direct ce fil de discussion avec d'autres, alors assurez-vous de suivre ! 🧵

Il ne faut cependant pas croire que la PoR est une solution parfaite. Il faut toujours faire confiance à l'auditeur tiers. Même si les auditeurs sont dignes de confiance, il ne s'agit que d'une mise à jour de routine qui dépend de la fréquence à laquelle les auditeurs effectuent cet audit. Les fonds des utilisateurs qui ont été déposés après l'audit ne seront pas immédiatement mis à jour et transparents comme une transaction sur la chaîne le serait sur une blockchain publique.

En outre, une bourse centralisée peut prouver qu'elle détient tous les fonds de l'utilisateur, mais se trouve au passif de son bilan. Une bourse peut techniquement détenir toutes ses réserves dans une proportion de 1:1 par rapport aux dépôts des clients (comme cela devrait être le cas en théorie), mais son passif peut largement dépasser cet actif et elle n'est pas solvable.

C'est pourquoi on parle de "preuve de réserves" et non de "preuve de solvabilité", même si l'objectif de la PdR est d'essayer de prouver la solvabilité.

Le bon côté de la chose, c'est que la PdR représente un énorme progrès par rapport au statu quo de la transparence zéro.

Si vous voulez éliminer tout risque, transférez vos fonds dans un portefeuille matériel. Au risque de passer pour un boomer : pas vos clés, pas votre crypto.

Plusieurs bourses nous ont contactés au cours des dernières 24 heures pour afficher des preuves de réserves.

- Alex Svanevik 🐧 (@ASvanevik) 11 novembre 2022

Nous sommes heureux de vous aider (gratuitement) - envoyez-moi un DM si vous voulez que votre bourse soit plus transparente.

Exemple que nous avons fait pour Binance : https://t.co/rtuUAkpdcU pic.twitter.com/vlfH1hrzeP

Quelques informations sans importance sur Ethereum

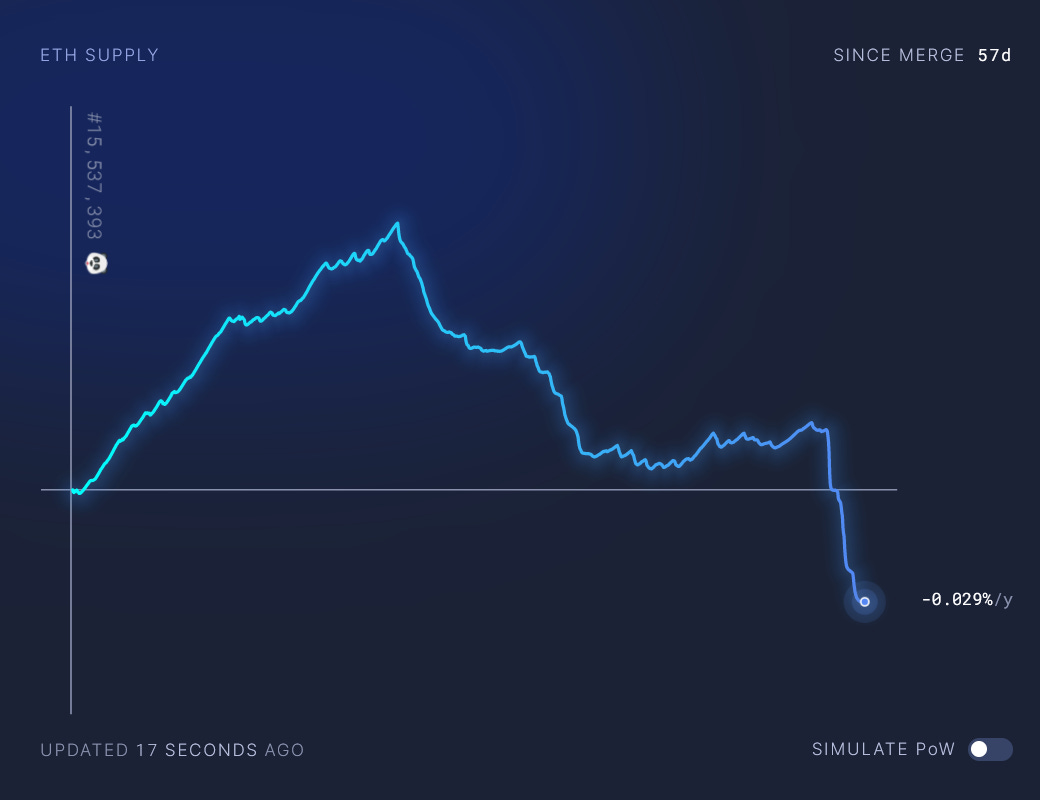

Ethereum est officiellement déflationniste depuis le 9 novembre, ce qui signifie que l'ETH est brûlé à un rythme plus rapide que ce qui est frappé.

Ethereum est officiellement déflationniste depuis le 9 novembre, ce qui signifie que l'ETH est brûlé à un rythme plus rapide que ce qui est frappé.

Bankless a diffusé un livestream au milieu du chaos de la semaine. L'ETH devient ultra-sonore | ETH Staker Livestream

Vitalik annonce une mise à jour de la feuille de route d'Ethereum.

Diagramme de la feuille de route mis à jour ! pic.twitter.com/MT9BKgYcJH

- vitalik.eth (@VitalikButerin) 4 novembre 2022

Autres nouvelles :

- Le DoJ américain saisit 3,36 milliards de dollars en bitcoins chez le voleur qui avait dérobé 50 000 bitcoins sur Silk Road en 2012.

- LBRY perd son procès contre la SEC pour ne pas avoir enregistré ses jetons LBC

- La banque britannique Santander bloque les paiements aux bourses de crypto-monnaies

Opensea lance des outils pour faire respecter les redevances sur la chaîne de paiement

- Pour en savoir plus, voir l'article de William Peaster intitulé " The future of NFT royalties" (L'avenir des redevances sur les NFT).

Zerion lance son propre portefeuille par navigateur

Zerion lance son propre portefeuille par navigateur- La SEC émet une citation à comparaître pour les influenceurs HEX

- SuperRare annonce un RarePass avec 24 artistes cryptographiques de premier plan

- Dapper Labs licencie 22 % de son personnel