Subscribe to Bankless or sign in

Liebe Bankless Nation,

hier ist eine Zusammenfassung der wichtigsten Krypto-Nachrichten in der zweiten Novemberwoche.

Auf Wiedersehen FTX

Was für eine Woche.

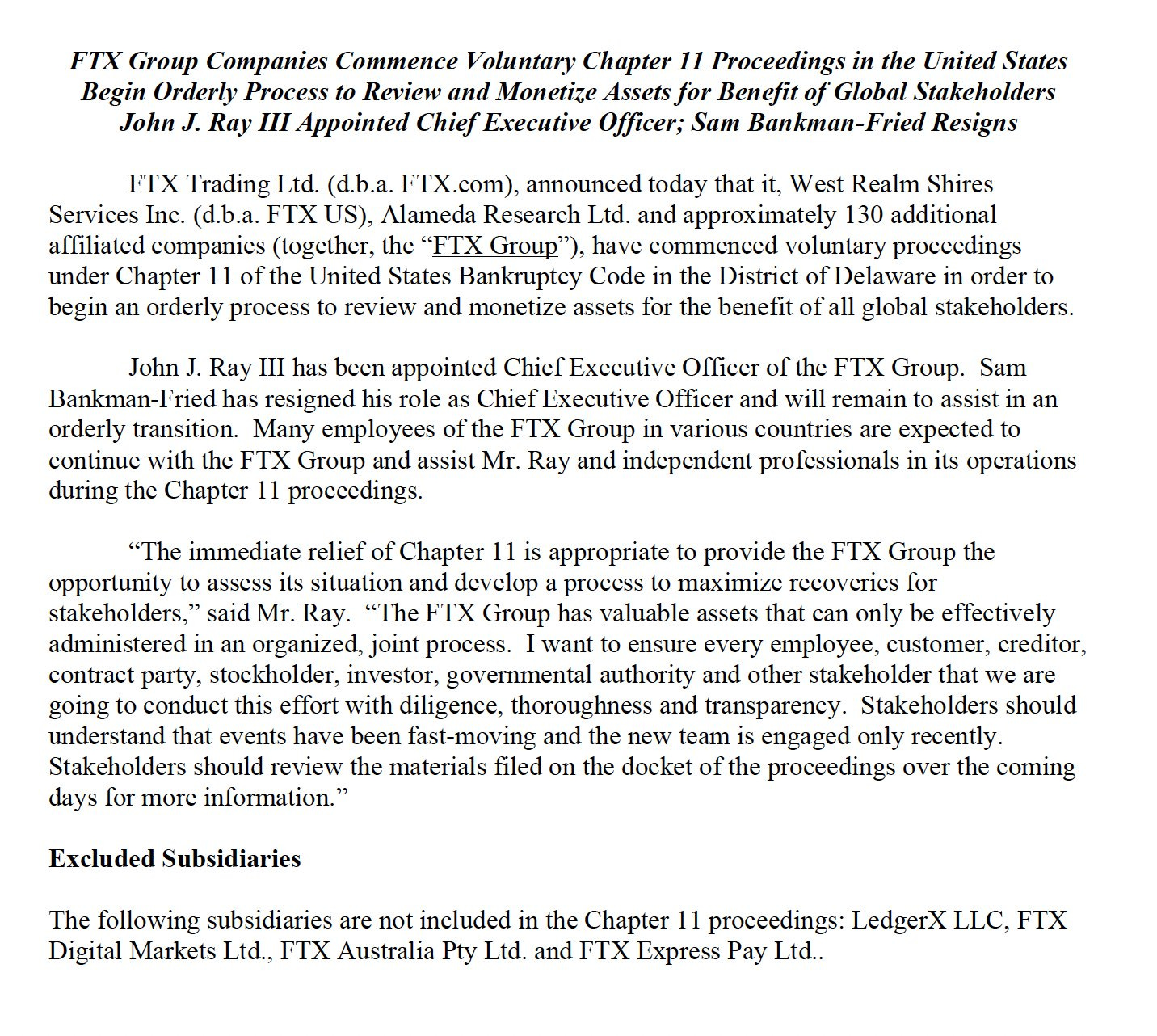

Falls Sie die Ereignisse rund um FTX noch nicht verfolgt haben, habe ich am vergangenen Mittwoch in The Shocking Collapse of the FTX Empire einen Überblick über die Entwicklung des Chaos gegeben. Aber Krypto bewegt sich mit Schallgeschwindigkeit, und diese Woche hat sich mit Star-Wars-Lichtgeschwindigkeit bewegt, so dass es seitdem viele Updates gegeben hat.

Ein Tldr: In einem CoinDesk-Artikel vom 2. November wurde behauptet, dass der FTX-Schwester-Hedge-Fonds Alameda Research zu viel von FTXs illiquiden FTT-Token hält, und die Leute bekamen Angst. Der CEO von Binance, CZ, kündigte daraufhin an, FTT im Wert von 2,1 Mrd. $ zu verkaufen, so dass die Leute noch mehr Angst bekamen und die Dinge über das Wochenende zu einer ausgewachsenen Panik eskalierten, mit Rekordabhebungen von ~ 8,6 Mrd. $ aus FTX seit dem 10. November. (In einem früheren Artikel von Bankless können Sie nachlesen, wie sich Nutzer und Institutionen aus dem Markt stürzten).

Wenn Sie eine visuelle Zusammenfassung in der Sprache von The Office wünschen:

Das ist zu perfekt 😂 pic.twitter.com/D9FV5mFLQI

- Goomba (@im_goomba) November 11, 2022

Was bedeutet das für uns?

![]() Binance hat sich aus einem potenziellen Kauf von FTX zurückgezogen und begründet dies mit "fehlgeleiteten Kundengeldern". SBF bestätigte, dass er ~$10B an Geldern (von $16B) an den Schwester-Hedge-Fonds Alameda Research unter Verwendung von Kundeneinlagen verliehen hat, trotz früherer Behauptungen in einem jetzt gelöschten Tweet, dass "FTX genug hat, um alle Kundenbestände zu decken. Wir investieren keine Kundengelder."

Binance hat sich aus einem potenziellen Kauf von FTX zurückgezogen und begründet dies mit "fehlgeleiteten Kundengeldern". SBF bestätigte, dass er ~$10B an Geldern (von $16B) an den Schwester-Hedge-Fonds Alameda Research unter Verwendung von Kundeneinlagen verliehen hat, trotz früherer Behauptungen in einem jetzt gelöschten Tweet, dass "FTX genug hat, um alle Kundenbestände zu decken. Wir investieren keine Kundengelder."

SBF beantragte Insolvenz nach Kapitel 11 und trat gestern als FTX-CEO zurück, aber nicht bevor er sich ausgiebig für den Mist entschuldigt hatte.

Als Reaktion auf die Strafverfolgung hat  Tether 46,2 Millionen USDT auf einem FTX-Konto eingefroren.

Tether 46,2 Millionen USDT auf einem FTX-Konto eingefroren.

Justin Sun bietet eine 1:1-Rückzahlung für alle Tron-basierten Vermögenswerte auf FTX an (und nein, er will FTX nicht ernsthaft aus dem Verkehr ziehen).

Aufgrund des regulatorischen Drucks nimmt FTX auch die Abhebungen für Nutzer auf den Bahamas wieder auf, wo FTX seinen Sitz hat. Da der Handel auf FTX nicht gestoppt wurde, hat dies für die Nutzer eine millionenschwere Möglichkeit geschaffen, sich indirekt von FTX zu befreien, indem sie mit ihrem festsitzenden Geld von einem KYC-geprüften Bahamas-Nutzer eine NFT auf dem NFT-Marktplatz von FTX "kaufen", die sie dann von FTX abheben können.

Es sieht so aus, als ob die NFTs endlich den von den Nutzern geforderten "Nutzen" erhalten.

Leute heben jetzt FTX-Guthaben ab, indem sie NFTs von bahamaischen Konten für sechs- und siebenstellige Beträge kaufen, der Käufer erhält dann eine Nebenzahlung und der Bahamaer hebt das Geld ab

- foobar (@0xfoobar) November 11, 2022

Dutzende von Millionen Tether bisher abgehoben pic.twitter.com/UVnz5FUBNT

Regulatorische Gegenreaktion

Die Regulierungsbehörden lieben Kryptowährungen schon jetzt nicht, und die Ereignisse dieser Woche haben nicht viel dazu beigetragen.

Die Regulierungshüter der SEC und der CFTC umkreisen bereits den frischen Kadaver von FTX, wie Bloomberg berichtet.

Entgegen den anfänglichen Erwartungen sind die amerikanischen Regulierungsbehörden leider immer noch entschlossen, den von der SBF unterstützten Gesetzesentwurf zum Schutz der Verbraucher von digitalen Rohstoffen (Digital Commodities Consumer Protection Act, DCCPA) voranzutreiben.

Die in Washington ansässige Anti-Krypto-Senatorin Elizabeth Warren versuchte, aus FTX politisches Kapital zu schlagen und wurde von Brian Armstrong ausgeschaltet.

https://t.co/0HxlRiI6Sy war eine Offshore-Börse, die nicht von der SEC reguliert wurde.

- Brian Armstrong (@brian_armstrong) November 10, 2022

Das Problem ist, dass die SEC es versäumt hat, hier in den USA eine klare Regulierung zu schaffen, so dass viele amerikanische Investoren (und 95 % der Handelsaktivitäten) ins Ausland abgewandert sind.

US-Unternehmen dafür zu bestrafen, macht keinen Sinn.

Das Problem bei Warrens Denkweise ist natürlich, dass das ganze Fiasko eher ein Versagen bei den Mechanismen des traditionellen Finanzwesens als bei der Kryptowährung demonstriert. FTX hatte so lange ein riesiges Loch in seinen Bilanzen, weil seine Bilanzen genau das waren: eine Bilanz, die nicht auf einer öffentlich überprüfbaren Blockchain existierte.

Als der SEC-Vorsitzende Gary Gensler in einem CNBC-Interview gefragt wurde, warum man sich bei der Durchsetzung der Krypto-Bestimmungen auf kleinere Ziele wie Kim Kardashian und kleine DAOs konzentriere und nicht auf große Akteure wie FTX, antwortete er: "Der Aufbau der Beweise, der Aufbau der Fakten, braucht oft Zeit."

Ich schätze, Gensler kann sich jetzt alle Zeit nehmen, die er braucht.

Idealerweise nehmen Sie sich etwas Zeit, um zu erklären, wie sich die Durchsetzungsprioritäten der Kommission wieder einmal auf Unternehmen konzentrierten, die versuchten, Technologien einzusetzen, um diese Marktversagen und Asymmetrien zu verhindern, während Sie sich mit den Tätern trafen oder ihr Fehlverhalten übersahen? pic.twitter.com/q88u5kQxNM

- Collins Belton (@collins_belton) November 10, 2022

Tom Emmer behauptet auch, dass Gensler "SBF und FTX dabei geholfen hat, an rechtlichen Schlupflöchern zu arbeiten, um ein Regulierungsmonopol zu erhalten".

Tom Emmer behauptet auch, dass Gensler "SBF und FTX dabei geholfen hat, an rechtlichen Schlupflöchern zu arbeiten, um ein Regulierungsmonopol zu erhalten".

Interessant. @GaryGensler rennt zu den Medien, während Berichte an mein Büro behaupten, dass er SBF und FTX bei der Arbeit an rechtlichen Schlupflöchern geholfen hat, um ein Regulierungsmonopol zu erhalten. Wir gehen der Sache nach. https://t.co/SznowgcP6V

- Tom Emmer (@RepTomEmmer) November 10, 2022

Wen Proof of Reserves? (im Moment)

Der Untergang von FTX eröffnet eine produktive Diskussion darüber, wie die Branche die Transparenz rund um zentralisierte Börsen durch Proof of Reserves (PoR)-Audits verbessern kann. Mit PoR können Nutzer überprüfen, ob zentralisierte Krypto-Verwahrer tatsächlich die Gelder halten, die sie zu halten behaupten, indem sie sie mit On-Chain-Aufzeichnungen abgleichen, und ob sie solvent sind.

PoR funktioniert folgendermaßen:

- Eine CEX behauptet, $1B an Vermögenswerten zu halten.

- Die CEX lässt einen externen Prüfer eine Momentaufnahme dieser Gelder machen

- Der Prüfer fasst diese Momentaufnahme in einem anonymisierten Merkle-Baum zusammen.

- Dieser Merkle-Baum ist ein unveränderlicher, kryptographischer Beweis dafür, dass alle zum Zeitpunkt der Prüfung geprüften Gelder mit den On-Chain-Daten übereinstimmen.

- Jeder Nutzer kann unabhängig überprüfen, ob seine Gelder in die PoR-Prüfung einbezogen wurden.

PoR ist ein Branchenstandard, der von Börsen wie Kraken, BitMex und Nexo übernommen wurde. Viele Börsen sind spät dran, aber die FTX-Pleite veranlasst fast alle großen Akteure wie Binance, KuCoin, OKX, Poloniex und Huobi zum Handeln.

1/ Wir arbeiten mit Börsen zusammen, um Proof-of-Reserves auf @nansenportfolio anzuzeigen, damit jeder seine Token-Bestände und -Transaktionen verfolgen kann.

- Nansen 🧭 (@nansen_ai) November 11, 2022

Hier ist die aktuelle Liste der Börsenportfolios und wir werden diesen Thread live mit weiteren aktualisieren, also stellen Sie sicher, dass Sie uns folgen! 🧵

Lassen Sie sich jedoch nicht zu der Annahme verleiten, PoR sei eine perfekte Lösung. Es erfordert immer noch Vertrauen in den externen Prüfer. Selbst wenn den Prüfern vertraut werden kann, ist es auch nur eine Routineaktualisierung, je nachdem, wie oft die Prüfer die Prüfung durchführen. Nutzergelder, die nach der Prüfung eingezahlt wurden, werden nicht sofort aktualisiert und sind nicht so transparent wie eine On-Chain-Transaktion auf einer öffentlichen Blockchain.

Außerdem kann eine zentralisierte Börse nachweisen, dass sie alle Gelder der Nutzer hält, aber auf der Passivseite ihrer Bilanz liegt. Eine Börse kann technisch gesehen alle ihre Reserven 1:1 zu den Kundeneinlagen halten (wie es theoretisch sein sollte), aber ihre Verbindlichkeiten könnten diese Vermögenswerte bei weitem übersteigen und sind nicht zahlungsfähig.

Deshalb heißt es auch "Proof of Reserves" und nicht "Proof of Solvency", auch wenn der Sinn von PoR darin besteht, die Solvenz zu beweisen.

Der Silberstreif am Horizont ist, dass PoR ein großer Fortschritt gegenüber dem Status quo von null Transparenz ist.

Wenn Sie jegliches Risiko ausschließen wollen, sollten Sie Ihr Geld in eine Hardware-Wallet verlagern. Auf die Gefahr hin, dass ich mich wie ein Boomer anhöre: nicht Ihre Schlüssel, nicht Ihre Kryptowährung.

Mehrere Börsen haben uns in den letzten 24 Stunden kontaktiert, um Proof-of-Reserves anzuzeigen.

- Alex Svanevik 🐧 (@ASvanevik) November 11, 2022

Wir helfen Ihnen gerne (kostenlos) - schreiben Sie mir, wenn Sie möchten, dass Ihre Börse transparenter wird.

Beispiel, das wir für Binance gemacht haben: https://t.co/rtuUAkpdcU pic.twitter.com/vlfH1hrzeP

Einige unwichtige Dinge zu Ethereum

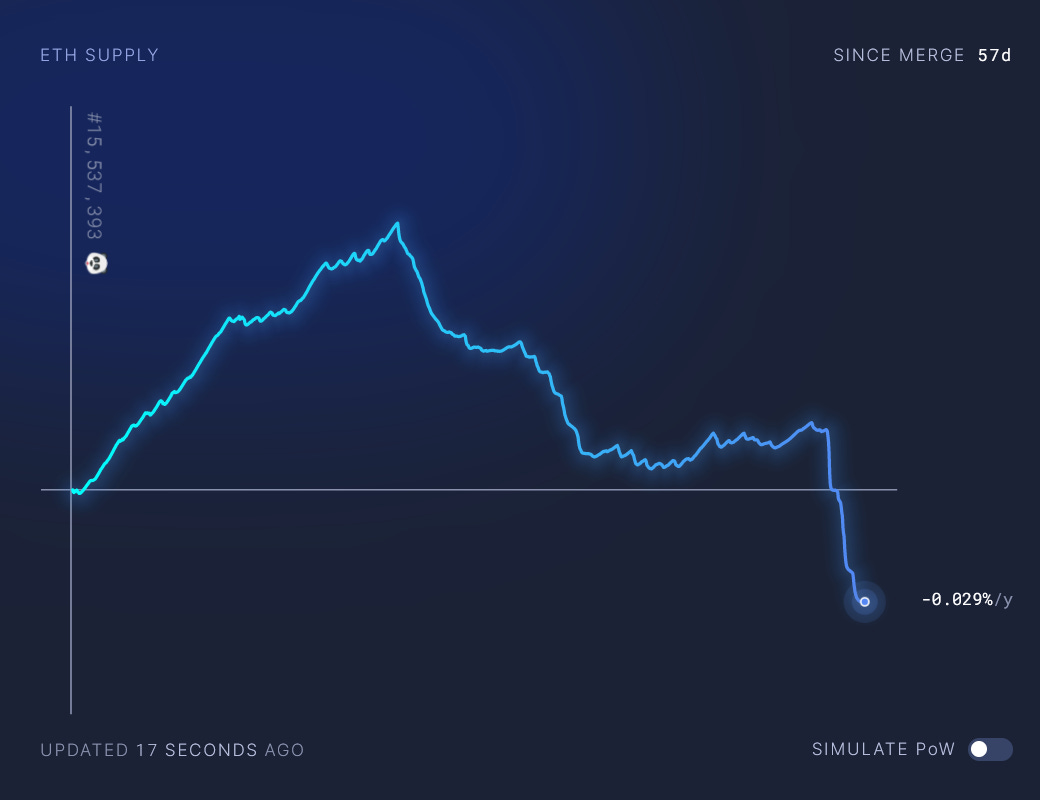

Ethereum ist seit dem 9. November offiziell deflationär, was bedeutet, dass ETH schneller verbrannt wird als gemünzt wird.

Ethereum ist seit dem 9. November offiziell deflationär, was bedeutet, dass ETH schneller verbrannt wird als gemünzt wird.

Bankless livestreamed dies inmitten des Chaos der Woche. ETH wird ultralaut | ETH Staker Livestream

Vitalik kündigt eine aktualisierte Ethereum-Roadmap an.

Aktualisiertes Roadmap-Diagramm! pic.twitter.com/MT9BKgYcJH

- vitalik.eth (@VitalikButerin) November 4, 2022

Weitere Nachrichten:

- US-Justizministerium beschlagnahmt 3,36 Milliarden Dollar in

Bitcoin von einem Dieb, der 2012 50.000 Bitcoin auf der Silk Road gestohlen hat

Bitcoin von einem Dieb, der 2012 50.000 Bitcoin auf der Silk Road gestohlen hat - LBRY verliert seine Klage gegen die SEC wegen Nichtregistrierung seiner LBC-Token

- Britische Bank Santander blockiert Zahlungen an Krypto-Börsen

Opensea führt Tools zur Durchsetzung von On-Chain-Lizenzgebühren ein

- Mehr dazu in William Peasters The future of NFT royalties

Zerion startet seine eigene Browser-Wallet

Zerion startet seine eigene Browser-Wallet- Die SEC stellt eine Vorladung an HEX-Influencer aus

- SuperRare kündigt einen RarePass mit 24 führenden Krypto-Künstlern an

- Dapper Labs entlässt 22% der Mitarbeiter