Subscribe to Bankless or sign in

Wenn man auf das Wachstum der Kryptowährung im Jahr 2025 zurückblickt, ist es unmöglich, sich nicht auf ![]() Hyperliquid zu konzentrieren.

Hyperliquid zu konzentrieren.

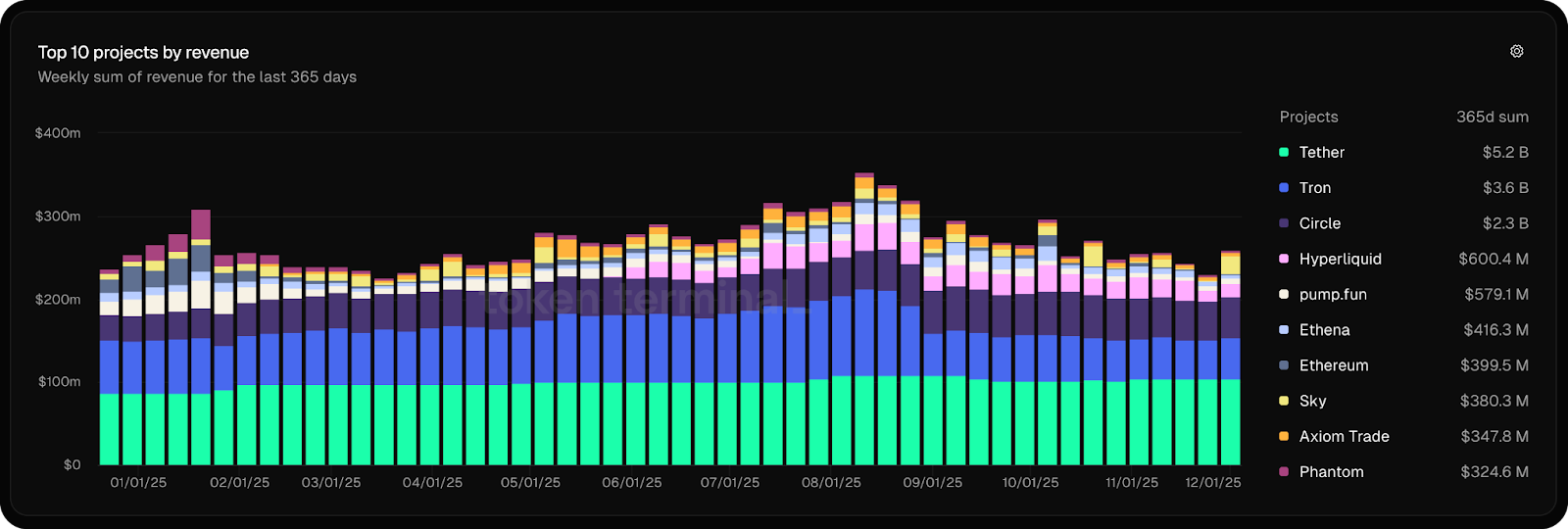

Die Börse beendete das Jahr 2024 mit einem epischen Airdrop und einer Preisaktion, die viele auf Krypto-Twitter dazu veranlasste, dem Produkt einen zweiten Blick zu schenken. Sie schließt das Jahr 2025 als etwas ganz anderes ab - eine bahnbrechende Plattform, die bei den Umsätzen in der gesamten Kryptowelt auf Platz 4 rangiert, mehr als 650 Millionen Dollar erwirtschaftet hat und zeitweise 70 % des Perps-Volumens beherrschte.

Wenn Sie nicht jeden Schritt von Hyperliquid verfolgt haben, mag dieser Durchbruchserfolg wie aus dem Nichts kommen. Aber die Eroberung der Kette hat sich als Produkt eines sorgfältigen Designs, unkonventioneller Wachstumstaktiken und wohlverdienter Anerkennung von außen erwiesen.

Im Folgenden erfahren Sie, wie sich das Ganze im Jahr 2025 entwickelt hat (und warum es im Jahr 2026 wirklich auf die Probe gestellt wird) 👇

Q1 2025: Der Vorteil von Krypto-Natives

Das Jahr des halsbrecherischen Wachstums von Hyperliquid begann mit einer Erinnerung daran, was es bedeutet, den Finger wirklich am Puls der Zeit zu haben.

Als TRUMP im Januar an den Start ging, war Hyperliquid fast sofort live, schlug andere Börsen um Längen und begann seinen Siegeszug als Ort für Pre-Launch-Token. Sicher, es war in der Lage, sich schnell zu bewegen, weil es einigermaßen ungehindert von den Unternehmensleitplanken steht, die größere Börsen und ihre Nutzer "schützen". Aber ein wesentliches Element war die Tatsache, dass das Team von Hyperliquid eng mit dem Geschehen auf der Onchain verwoben war und den Vorteil erkannte, der sich aus der ersten Notierung dieser Token ergeben würde. Damit festigte Hyperliquid seinen Ruf als die erste Adresse für den Handel mit neuen Vermögenswerten, bevor die etablierten Unternehmen aufholen.

Im Februar kam HyperEVM auf den Markt - die universelle Smart-Contract-Schicht, die auf HyperCore, der Exchange Engine von Hyperliquid, aufbaut. Es dauerte zwar eine Weile, bis sie Fuß fasste, aber das geschah ohne jegliche Anreizprogramme von oben. Das bedeutete, dass sie, als sie im zweiten Quartal in Schwung kam, eine Kernnutzerbasis aufgebaut hatte, die nicht da war, um Belohnungen zu farmen, sondern weil sie an die Vision der Kette glaubten und ihre einzigartigen Funktionen - wie das Zusammenspiel mit dem HyperCore - nutzen wollten, anstatt nur Anreize zu erhalten.

HyperEVM Feb 2025 ist im Vergleich zu HyperEVM Dez 2025 kaum wiederzuerkennen

- Charlie.hl (@0xBroze) 9. Dezember 2025

Eine Fallstudie darüber, wie sehr sich ein Ökosystem in weniger als einem Jahr verändern kann. Es ist lustig, dies ein Jahr später zu lesen und zu sehen, wie sich das Hyperliquid-Ökosystem verändert hat und was davon übrig geblieben ist

Auf der Kreditseite hatten wir :... https://t.co/OLjHWlOlqf

Q2 2025: Der Ausbruch

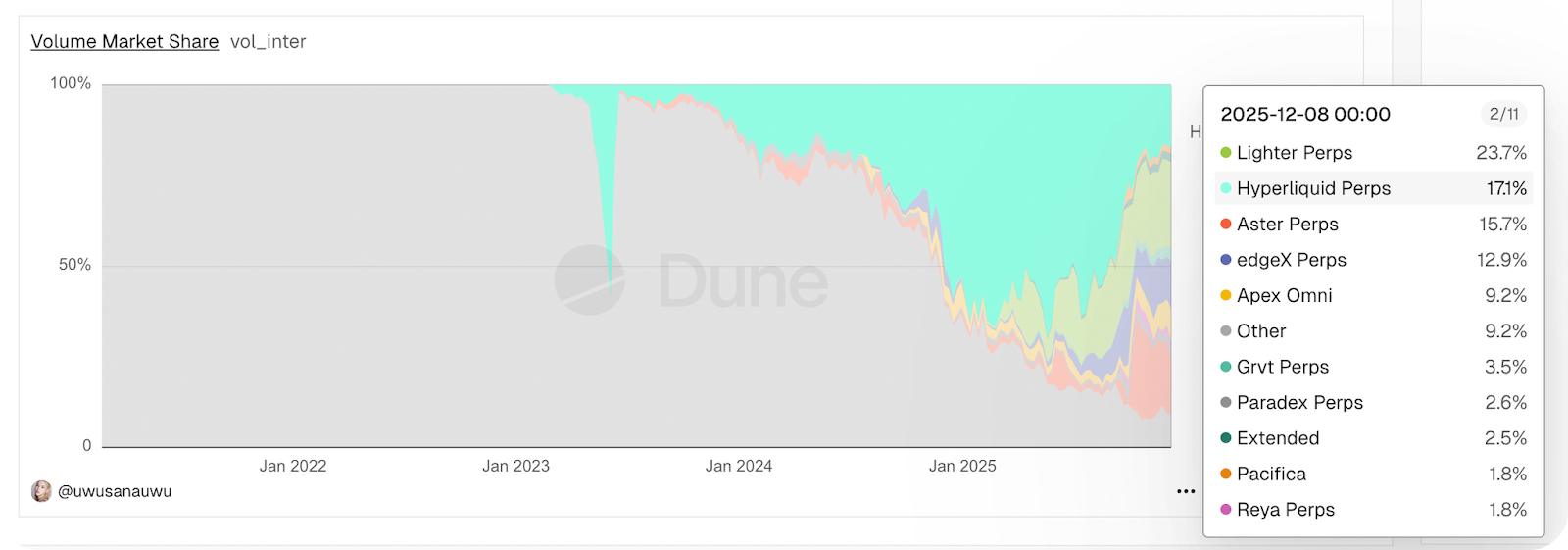

Die Traktion kam schneller als erwartet. Abgesehen davon, dass HYPE von seinen Tiefstständen im April fast um das Vierfache gestiegen ist, hatte Hyperliquid im Mai einen Anteil von 70 % am gesamten Onchain-Perps-Volumen - eine erstaunliche Zahl für eine Plattform ohne VC-Unterstützung und ohne Token-Anreize.

Als der Markt wieder zum Leben erwachte, konnten die reibungslose Benutzeroberfläche und die hohe Liquidität von Hyperliquid den Auftragsfluss einfangen, wobei das Gesamtvolumen auf 1,5 Tausend US-Dollar stieg. Wie bereits erwähnt, kam auch HyperEVM in Schwung und steigerte das TVL von 350 Mio. $ im April auf 1,8 Mrd. $ bis Mitte Juni, als Projekte gestartet wurden und die Nutzer neue Verdienstmöglichkeiten über Kinetiq, Felix und Liminal erkundeten - und das alles, während im Hintergrund HYPE brannte.

Inmitten dieses halsbrecherischen Wachstums schien Hyperliquid überall zu sein. Im nationalen Fernsehen wurde darüber berichtet. Bloomberg berichtete darüber. Im Mittelpunkt der politischen Gespräche mit der CFTC. Die Börse war nicht mehr zu übersehen.

CNBC führte ein Interview mit @novogratz, in dem er über Altcoins befragt wurde:

- steven.hl (@stevenyuntcap) May 16, 2025

+ Neue Ökosysteme brauchen starke Narrative

+ Als Beispiel nannte er Hyperliquid: eine dezentrale Binance, die Börsengewinne transparent für Token-Rückkäufe verwendet

+ Hinweis: Galaxy Digital ist Eigentümer von HYPE

Hyperliquid pic.twitter.com/aVnPKqOy7H

Q3 2025: Peak Momentum & Splintering Begins

Q3 begann mit einem Signal, dass Hyperliquids Infra außerhalb des eigenen Ökosystems unverzichtbar wurde.

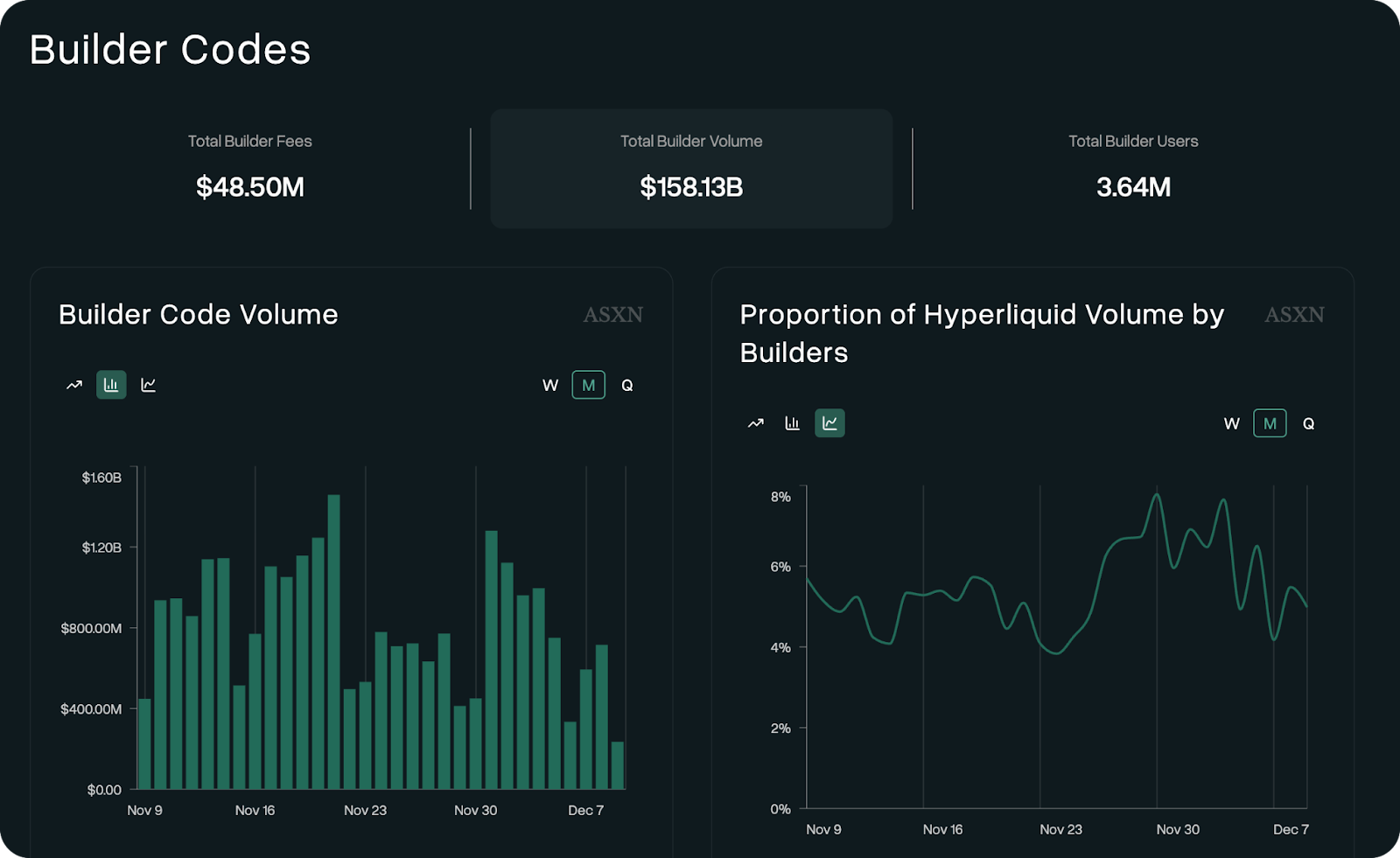

![]() Phantom Wallet überholte Solana-basierte Perps-Plattformen, um Hyperliquid über Builder Codes zu integrieren - Hyperliquids Mechanismus, der es externen Plattformen ermöglicht, Gebühren für Trades zu verdienen, die sie an HyperCore weiterleiten.

Phantom Wallet überholte Solana-basierte Perps-Plattformen, um Hyperliquid über Builder Codes zu integrieren - Hyperliquids Mechanismus, der es externen Plattformen ermöglicht, Gebühren für Trades zu verdienen, die sie an HyperCore weiterleiten.

Rabby folgte. Dann MetaMask. Eine Vielzahl mobiler Handelsapplikationen ging mit Bauherrencodes online. Alles in allem haben die "Partner" fast 50 Millionen Dollar an Gebühren verdient durch diese Integrationen verdient und dabei ein Volumen von 158 Mrd. USD abgewickelt.

Dann, im September, kam der USDH-Bieterkrieg, der zeigte, wie wertvoll und bekannt Hyperliquid geworden war.

Das Problem war einfach: Hyperliquid hielt ~8 % des USDC-Angebots von ![]() Circle in seiner Brücke und ließ jährlich etwa 100 Mio. USD an einen direkten Konkurrenten (Coinbase) abfließen, während nichts von diesem Ertrag in das eigene Ökosystem zurückfließen konnte. Ein nativer Stablecoin würde dies beheben und möglicherweise 200 Millionen Dollar an jährlichen Einnahmen zurück zu Hyperliquid leiten.

Circle in seiner Brücke und ließ jährlich etwa 100 Mio. USD an einen direkten Konkurrenten (Coinbase) abfließen, während nichts von diesem Ertrag in das eigene Ökosystem zurückfließen konnte. Ein nativer Stablecoin würde dies beheben und möglicherweise 200 Millionen Dollar an jährlichen Einnahmen zurück zu Hyperliquid leiten.

Ein Request for Proposal wurde herausgegeben, wer den Stablecoin verwalten würde, und Schwergewichte warfen ihre Namen hinein.

Ethena bot 75 Millionen Dollar an Wachstumszusagen und institutionellen Partnerschaften.  Paxos lockte mit PayPal- und Venmo-Integrationen und veranlasste Erstere sogar dazu, über Hyperliquid zu twittern. Aber Native Markets gewann - ein Team, das von dem hoch angesehenen HYPE-Mitarbeiter Max Fiege, dem ehemaligen

Paxos lockte mit PayPal- und Venmo-Integrationen und veranlasste Erstere sogar dazu, über Hyperliquid zu twittern. Aber Native Markets gewann - ein Team, das von dem hoch angesehenen HYPE-Mitarbeiter Max Fiege, dem ehemaligen ![]() Uniswap Labs COO MC Lader und dem Paradigm-Forscher Anish Agnihotri geleitet wurde. Warum hat ein kleineres, weniger kapitalkräftiges Team die Giganten geschlagen? Sie wurden bevorzugt und entsprachen dem Ethos: Bootstrapped, ausgerichtet und bereit, etwas Organisches aufzubauen - so wie Hyperliquid selbst aufgebaut worden war.

Uniswap Labs COO MC Lader und dem Paradigm-Forscher Anish Agnihotri geleitet wurde. Warum hat ein kleineres, weniger kapitalkräftiges Team die Giganten geschlagen? Sie wurden bevorzugt und entsprachen dem Ethos: Bootstrapped, ausgerichtet und bereit, etwas Organisches aufzubauen - so wie Hyperliquid selbst aufgebaut worden war.

Hyperliquid verliert derzeit mehr als 200 Millionen Dollar pro Jahr an Unternehmen, die es bestenfalls als Nebenprodukt behandeln.

- max.hl (@fiege_max) September 8, 2025

Ich bin Mitbegründer von Native Markets, um diesen Wertverlust für das Ökosystem zurückzugewinnen und das nächste Kapitel von Hyperliquid einzuleiten. pic.twitter.com/oU6RYXE4E9

Die Welleneffekte gingen über Hyperliquid hinaus. MegaETH kündigte kurz darauf seine eigene Stablecoin-Initiative an. ![]() Sui folgte dem Beispiel im November.

Sui folgte dem Beispiel im November.

USDH markierte jedoch auch den Höhepunkt von HYPE Mitte September - und den Moment, in dem die Konkurrenz zu beißen begann. Aster, die von CZ unterstützte Binance-basierte Börse, und Lighter, eine Ethereum-L2-Perps-Plattform, starteten beide mit aggressiven Airdrop-Kampagnen. Das Volumen fragmentierte sich weiter und der Marktanteil von Hyperliquid zersplitterte und lag zum Zeitpunkt dieses Artikels bei 17,1 % zum Zeitpunkt der Erstellung dieses Berichts.

Q4: Reifung und Wachstumsschwierigkeiten

Im Oktober ging die lang erwartete HIP-3 in Betrieb, die erlaubnisfreie Börsennotierungen auf HyperCore ermöglicht und sowohl die Expansion der Börse als auch ihre Dezentralisierung vorantreibt.

Jeder, der 500K HYPE einsetzt, kann nun benutzerdefinierte Märkte einrichten, wie z.B.:

- Equity Perpetuals von Unit's Trade.xyz und Felix-Protokoll

- Perpetuals-Märkte, die renditetragende Sicherheiten verwenden (sUSDE) von Ethena

- Märkte für synthetische Engagements in Privatunternehmen wie SpaceX oder Anthropic, von Ventuals

Doch trotz der Einführung von HIP-3 ist der HYPE-Preis seit seinem Höchststand im September um fast 50 % gefallen. Und warum? Neben den Marktbedingungen und dem Wettbewerb stechen zwei Entwicklungen hervor.

Erstens fand in diesem Quartal das erste ADL-Ereignis (Automatic De-Leveraging) von Hyperliquid seit über zwei Jahren statt. Während des Marktzusammenbruchs am 10. Oktober gingen die Margen von Positionen mit übermäßigem Leverage schneller zur Neige, als die Liquidationsmaschine und HLP sie auffangen konnten. Das Protokoll löste innerhalb von 12 Minuten mehr als 40 Mal ein automatisches Deleveraging aus, wobei die profitabelsten Positionen zwangsweise abgebaut wurden, um das Buch wieder ins Gleichgewicht zu bringen. Während einige argumentierten, die betroffenen Positionen seien noch "im grünen Bereich" geschlossen worden, argumentierten argumentierten andere der Mechanismus liquidierte viel mehr, als er zur Deckung der uneinbringlichen Forderungen benötigte. Ja, das System blieb zahlungsfähig und es wurden keine Fremdmittel benötigt, aber Hyperliquid wird, wie der Markt, wahrscheinlich einige Zeit brauchen, um sich von diesem Ereignis zu erholen.

Im November begann dann die Freischaltung von Team-Token. Obwohl die Gesamtzahl der Token geringer ausfiel als erwartet, trägt diese Freischaltung wahrscheinlich auch zur schwachen Performance von HYPE bei. Die Verkäufe waren minimal - nur 23 % gingen an die OTC-Desks, während 40 % wieder abgestockt wurden - aber das Tempo der zukünftigen Freischaltungen bleibt unklar. Meiner Meinung nach ist das Kernteam noch dabei, den Zeitplan festzulegen, um ein Gleichgewicht zwischen der Fairness der Teilnehmer und der Gesundheit des Ökosystems herzustellen. Aber bei einem Protokoll, das sich durch Transparenz und "Ehrlichkeit" auszeichnet, sorgt dieser Mangel an Klarheit wahrscheinlich für Unruhe im Markt.

Das Versuchsgelände der Perps

Während der Markt und die Handelsaktivität rückläufig sind, darf man bei dem Versuch, die schwache Performance von HYPE zu erklären, nicht außer Acht lassen, wie sehr sich die Perps-Landschaft parallel zu Hyperliquid selbst entwickelt hat.

Lighter und Aster sind nur Beispiele für die Onchain-Konkurrenz. Und während ihr Volumen wahrscheinlich durch Airdrop-Jagd aufgeblasen wird, aber sie bieten echte Alternativen. Offchain, Coinbase's perps Angebote werden bald von Robinhood Spiel hier angeschlossen werden. Weitere Konkurrenten werden auftauchen, wenn Perpetuals weiter zum Mainstream werden.

Mit anderen Worten: Hyperliquid befindet sich mitten in der Erprobungsphase und wird dies auch im Jahr 2026 noch sein. Die Frage ist nicht, ob das Jahr 2025 bemerkenswert war - das war es auf jeden Fall. Die Frage ist vielmehr, ob die Börse zeigen kann, dass ihr Modell, das durch Integrationen wie Builder Codes und Dezentralisierung wie HIP-3 wächst, auch dann noch überlegen ist, wenn das Feld überfüllt ist.

Was sie hierher gebracht hat, war der Aufbau eines besseren Produkts und eines besseren Ökosystems, und zwar ohne Abkürzungen. Was sie dort hält, wird sein, es wieder zu tun.