Subscribe to Bankless or sign in

Querida nación Bankless,

El mundo es arriesgado y los inversores en criptomonedas a menudo recurren a las opciones cuando tienen una buena perspectiva de hacia dónde creen que sopla el viento.

Hoy te ofrecemos una introducción a las operaciones con opciones, exponiendo algunos de los riesgos que implican y mostrándote un puñado de nuestros protocolos favoritos en la cadena donde puedes explorarlas más a fondo.

-Equipo Bankless

Con un campo minado de volatilidad potencial por delante para los inversores en criptomonedas -con cifras de inflación, extraterrestres y reguladores que suscitan sus propias preocupaciones- es importante recordar... que tienes opciones.

Hoy hablamos de derivados, ¡y no de la variedad de cálculo! Esta introducción a la negociación de opciones está separada en tres partes:

- Los 101 fundamentos de las opciones DeFi

- Los casos de uso de las opciones

- Nuestros cinco protocolos favoritos de opciones en cadena

Si estás incursionando en las opciones, es probable que sea un degen que intenta acceder a un perfil de rendimientos de alto apalancamiento sin convertirse en el almuerzo de un creador de mercado, o bien está preocupado por la volatilidad y desea cubrir su exposición a la baja.

La negociación de opciones podría ser* la solución para usted

🤓 Los 101 fundamentos de las Opciones DeFi

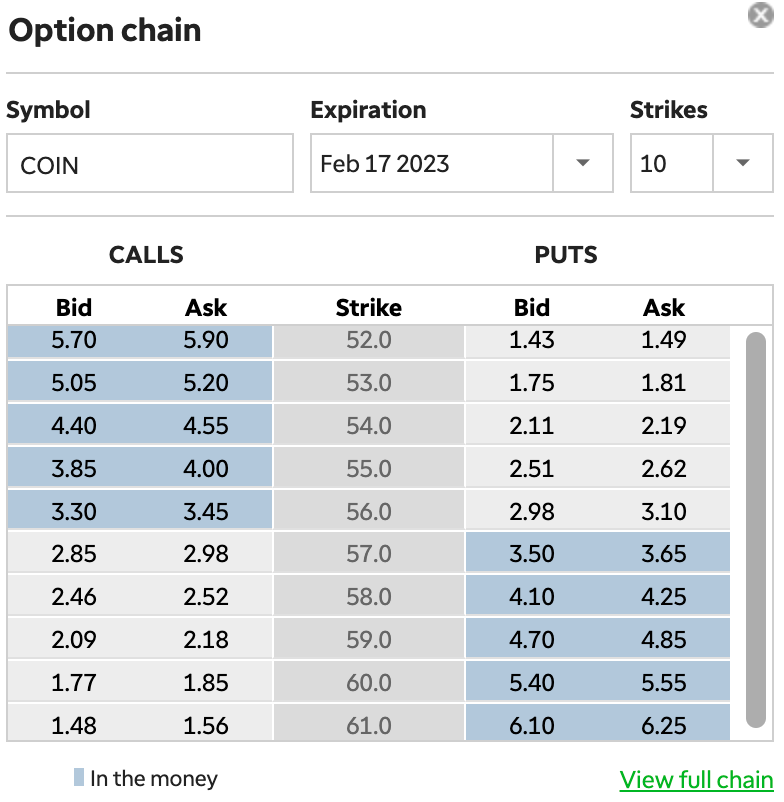

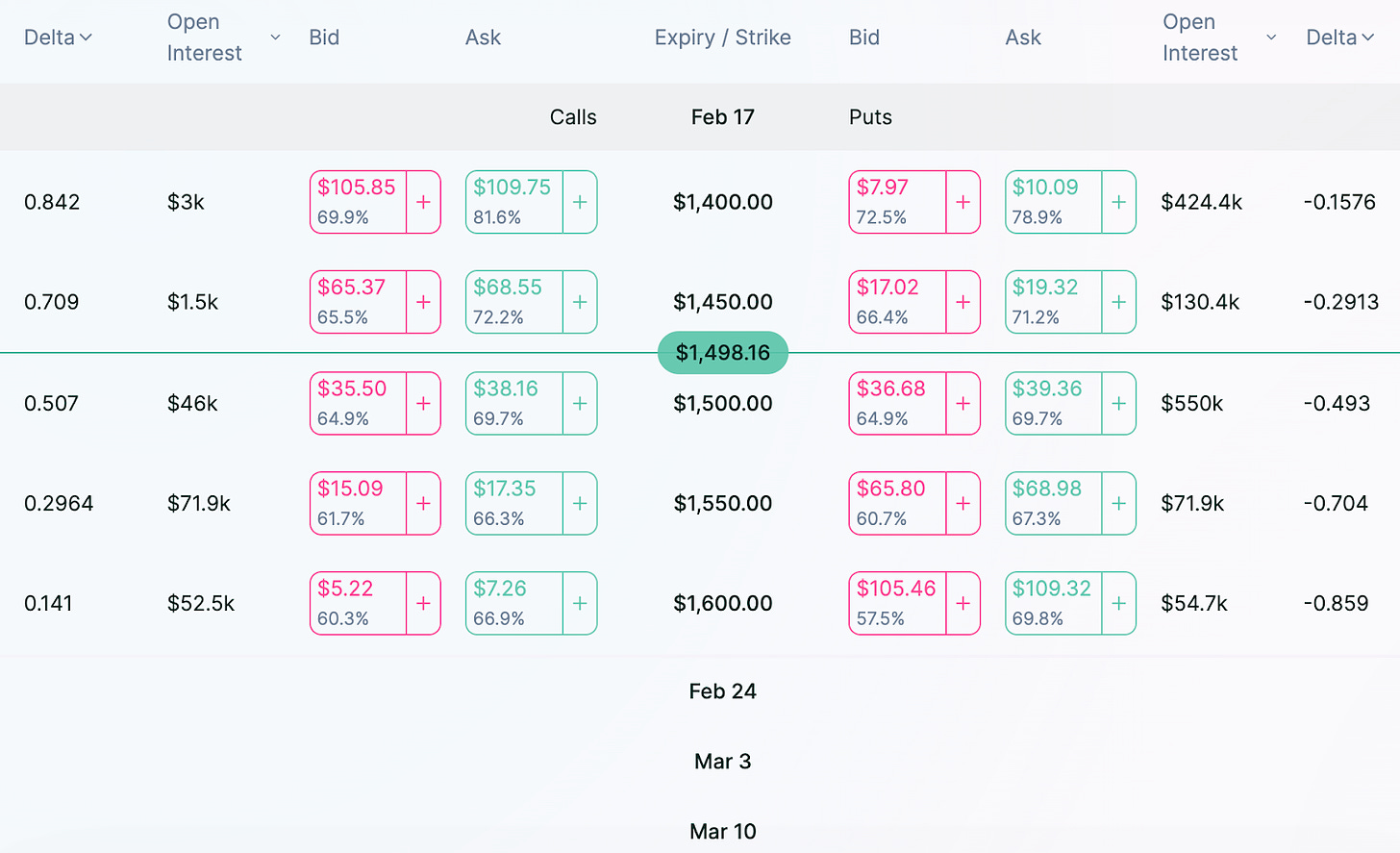

¿Le produce ansiedad el siguiente gráfico?

¡Bueno, esta sección es para ti, amigo!

Encima hay una cadena de opciones para ![]() Coinbase (COIN).

Coinbase (COIN).

Las cadenas de opciones enumeran varias opciones de compra (lado izquierdo) y de venta (lado derecho) para una fecha de vencimiento determinada (17 de febrero de 2023) a través de una variedad de strikes (centro).

Los compradores de opciones reciben el derecho a comprar o vender el activo subyacente a un precio de ejercicio predeterminado.

- 🐂 Calls: posibilidad de comprar COIN al precio de ejercicio

- 🧸 Puts: posibilidad de vender COIN al strike

Escenario: Tu amigo normie cree que el drama regulatorio de Coinbase es FUD total, exclamando: "¡$COIN se volverá hiperbólico el viernes!". Ahora tengo que hacer el mono y quiero usar opciones para aumentar mis ganancias, pero no tengo ni idea de qué comprar."

Tu respuesta (¡¡¡No es un consejo financiero!!!): "¿En serio? Vale, si insistes... Dadas tus fuertes convicciones alcistas, te sugeriría una call con vencimiento el viernes 17 de febrero. ¿Puedo sugerir el precio de 60 $?"

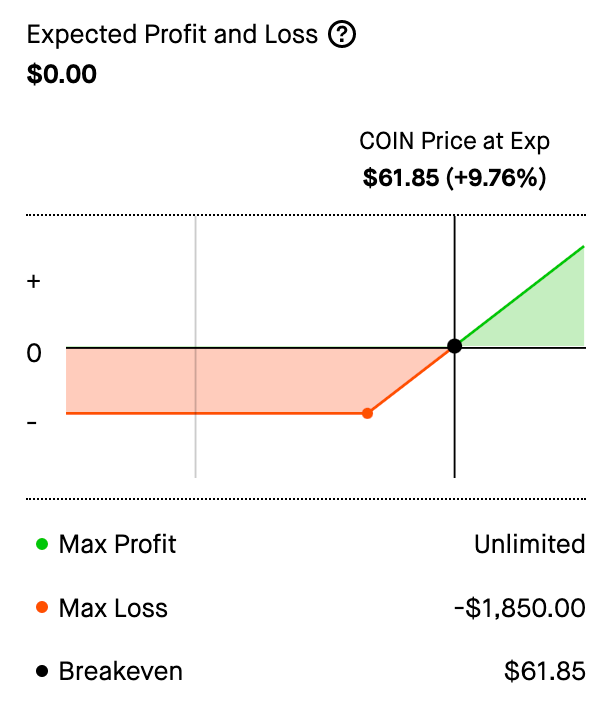

A continuación, su amigo intercambia 1.850 $ por el DERECHO, no la obligación, de comprar 1.000 acciones de COIN el 17 de febrero o antes a 60 $ por acción.

Las opciones pueden considerarse contratos similares a los seguros: usted paga una prima por adelantado (1.850 $) para acceder al seguro. Cuando se produce el "desastre" (es decir, cuando COIN cotiza por encima de 60 $ en este ejemplo), usted comienza a obtener beneficios.

Su amigo no obtiene beneficios hasta que COIN cotiza por encima de 61,85 $ (60 $ + 1,85 $ de prima), pero no tiene exposición más allá de la inversión inicial de 1.850 $, y cada céntimo que COIN se mueve por encima de 61,85 $ es un beneficio bona fide.

Las pérdidas limitadas con ~alzas ilimitadas~ hacen que las opciones sean muy atractivas para muchos participantes del mercado en una gran variedad de casos de uso.

🛠 Casos de uso de las opciones

Ahora que estamos de acuerdo en lo que es una opción, ¿cómo puede aprovecharlas en su cartera, teniendo en cuenta su apetito por el riesgo? Existen dos tipos de operadores de opciones: los aversores al riesgo y los especuladores.

🦺 Aversor al riesgo

"¿Sofisticado sistema de gestión de riesgos, parte de Mx. Slow-n-Steady?", inquiere el emisor de opciones desde la recepción.

Tu modelo a seguir en criptoinversión se pone en pie.

Ya sabes, ese que sólo DCAs y está principalmente en blue chips?

Están aquí aprendiendo a reducir el perfil de riesgo de su cartera. 🤯

Degens be damned: a real individual actually using options to hedge!

Mx. Slow-n-Steady opera con 100 validadores. Pero temiendo que una invasión alienígena traiga tecnología blockchain superior a la Tierra, ¡ahora es fundamentalmente bajista en ETH! Con 3.200 ETH bloqueados y ningún alienígena, nuestro querido amigo estaría en un buen aprieto si no tuviera acceso a los mercados de derivados en cadena.

Vendiendo su BTC restante (sabiendo que va a cero independientemente de la tecnología alienígena) para obtener liquidez, Mx. Slow-n-Steady recuerda que Lyra Finance acaba de lanzarse en Arbitrum. Después de un febril puenteo, entonces compran 3.200 contratos de venta de ETH con un strike de 1.200 $ por 18,35 $ por contrato, con vencimiento el 10 de marzo.

¡Por el bajo precio de 58.720 $ (1,22% del valor de la cartera), han asegurado con éxito 4,8 millones de dólares en ETH contra una reducción superior al 20% en el próximo mes utilizando mercados de opciones descentralizados!

Riesgo = Gestionado⚡

El apalancamiento significativo desbloqueado por OTM (fuera del dinero), opciones de venta de vencimiento relativamente corto en ETH proporciona un método altamente eficiente de capital para asegurar la cartera de uno.

🤑 Degen Speculatoor

¿Probó todo el enfoque DCA y el número no subió lo suficientemente rápido? Posteriormente, se volvió a gTrade en ![]() Arbitrum para el apalancamiento sólo para ser malvado de inmediato? ¿Ocupa ahora uno de los últimos peldaños del concurso de trading tablero de líderes?

Arbitrum para el apalancamiento sólo para ser malvado de inmediato? ¿Ocupa ahora uno de los últimos peldaños del concurso de trading tablero de líderes?

¡Pues esta estrategia es para usted! Los amantes del riesgo de Bankless pueden querer alejarse: estamos a punto de conseguir atrozmente degen.

¿Todavía estás leyendo??

Antes de dejarte entrar en el mundo de las opciones con vencimiento el mismo día (0DTE) y las llamadas OTM 300%+, sería negligente en mis deberes no recordártelo: EL APALANCAMIENTO ES RIESGO.

Emplear los métodos altamente especulativos contemplados en esta subsección conlleva un alto grado de riesgo, hasta e incluyendo la pérdida total de su inversión inicial en cuestión de minutos (segundos si el mercado se mueve en su contra lo suficientemente rápido).

Las opciones le dan apalancamiento.

Su amigo disfruta de más de 30x de apalancamiento al alza (60 $/1,85 $ = 32,4x) en COIN más allá de un precio de la acción de 61,85 $ hasta el 17 de febrero. Como degen privado de dopamina, esto simplemente no le vale. Después de todo, ¡tuviste acceso a un apalancamiento de 150x en cripto y 1.000x en forex con gTrade! Quién demonios lee sobre 💤instrumentos financieros tradicionales💤 si no es un paso hacia aún más apalancamiento?

¿Cómo? Persiguiendo primas más baratas. Unas primas más baratas significan que con 1 $ de capital se puede comprar un mayor número de opciones.

- ¡Acorte el vencimiento! Las opciones OTM con fechas de vencimiento más tempranas tienen menos probabilidades de ser rentables que las opciones OTM con el mismo strike en una fecha posterior, lo que se traduce en primas más baratas.

- ¡Vaya más lejos OTM! Las opciones OTM más lejanas tienen menos probabilidades de ser rentables, lo que se traduce en primas más baratas. Unas primas más baratas significan que con 1 $ de capital se puede comprar un mayor número de opciones.

¡Así de sencillo!

Como puede ver, es muy fácil asumir grandes cantidades de riesgo en los mercados financieros: basta con encontrar los juguetes más arriesgados con los que jugar. Sin embargo, las cantidades masivas de riesgo no se correlacionan con rendimientos garantizados.

Cuando usted compra opciones OTM, de vencimiento corto, sus probabilidades de obtener un pago se vuelven infinitesimalmente pequeñas.

Sin embargo, este enfoque más arriesgado de las opciones es una excelente manera de proporcionar una exposición al mercado direccional y altamente apalancada al activo subyacente que puede resultar altamente rentable, ¡al tiempo que limita las pérdidas al pago inicial y no conlleva riesgos de liquidación!

📝Nuestros 5 protocolos de opciones en cadena favoritos

Degen o risk avertoor, todos utilizamos los mismos protocolos de opciones en cadena. 🤝

¡Buena suerte con las opciones sobre ETH en Schwab!

Olvídate de las bolsas cuando se trata de opciones sobre criptomonedas, porque los mejores mercados se están construyendo de forma nativa en la cadena.

Exploremos nuestros cinco favoritos:

1. Lyra Finance

- . Lyra Finance

- Página web | Twitter

- Chains: Arbitrum, Optimism, Ethereum

- Opciones para: ETH, BTC

- Página web | Twitter

- Chains: Arbitrum, Ethereum

- Opciones para: ETH, BTC

- Página web | Twitter

- Cadenas: Ethereum

- Opciones para: ETH, BTC

- ETH o BTC

- Número de días que quieres cubrir

- Página web | Twitter

- Cadenas: Ethereum, Arbitrum, Optimism, Fantom

- Opciones para: ETH, BTC, YFI, LINK, ALCX, alETH, OP, FTM

- Página web | Twitter

- Cadenas: Polygon

- Opciones para: ETH, MATIC, SUSHI, YFI, UNI, DPI

- 📖 Lee y entiende las entradas clave para el Modelo de fijación de precios de Black-Scholes, conocido como "las griegas" y su impacto en la fijación de precios de las opciones.

- 📖 Consulte Guía de opciones sobre Lyra

Lyra es el protocolo de opciones por el que tu novia te dice que no te preocupes.

Lyra Finance tiene más de 29 millones de dólares en TVL, repartidos equitativamente entre sus despliegues  Optimism y Arbitrum. Su TVL se duplicó después de su lanzamiento en Arbitrum en enero.

Optimism y Arbitrum. Su TVL se duplicó después de su lanzamiento en Arbitrum en enero.

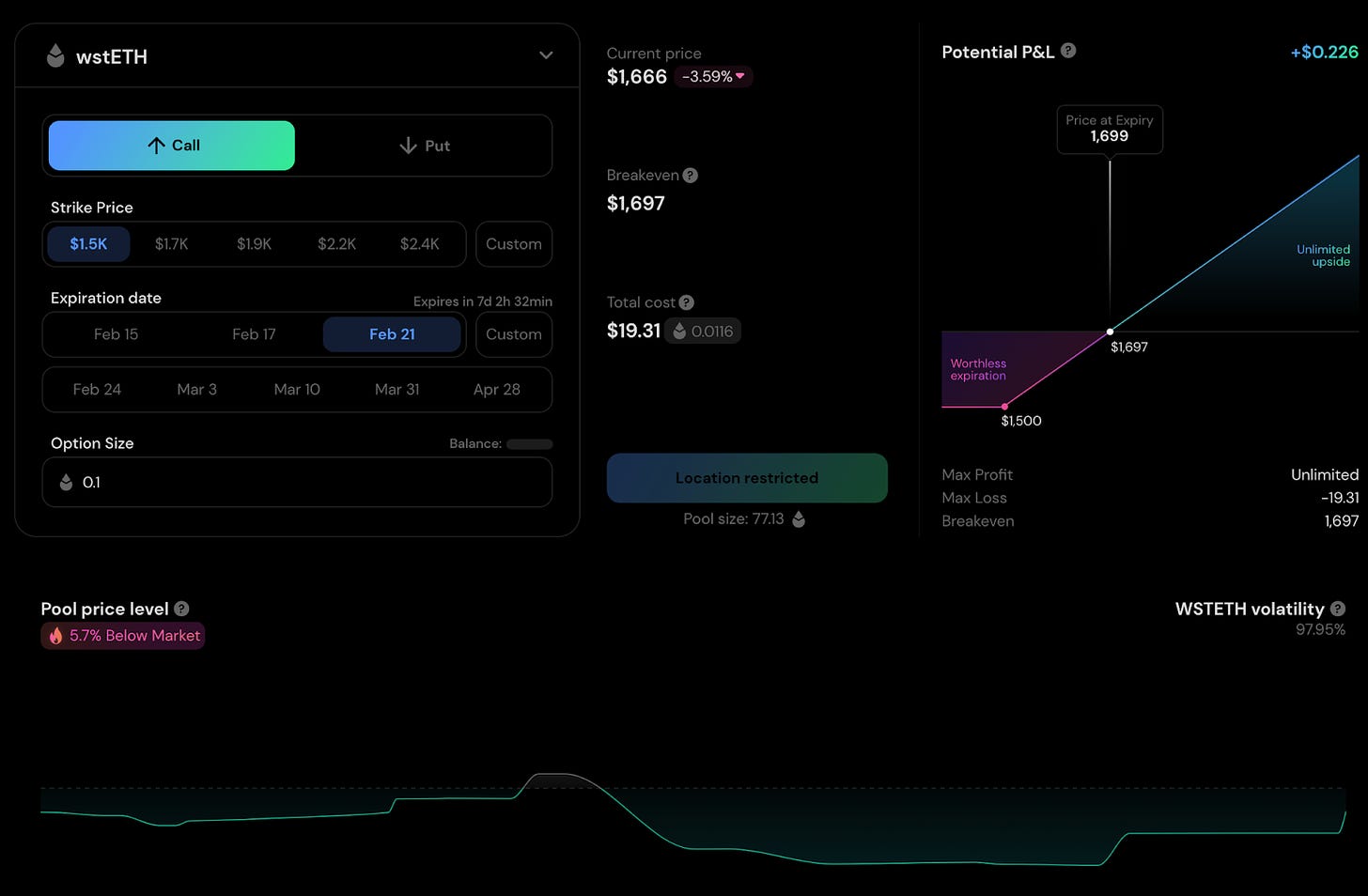

Con una interfaz de usuario simplista, amplia variedad de huelgas y vencimientos, y ajustados diferenciales de oferta y demanda, Lyra Finance ofrece más liquidez en opciones ETH y BTC a los aspirantes a operadores de opciones que cualquier otro protocolo en el bloque.

Recomendamos Lyra para: comerciantes con experiencia que buscan replicar la experiencia de corretaje trad.

2. Hegic

Si se siente limitado por la fecha de vencimiento predefinida de Lyra, tal vez esté interesado en implementar estrategias de opciones complejas y de múltiples tramos.

¿Necesita ayuda para configurar su operación? Hegic es la solución a sus problemas.

Con opciones de fecha personalizada y una gama de estrategias de un solo clic ofrecidas en múltiples huelgas, Hegic hace que las opciones sean fáciles.

Los usuarios pueden seleccionar entre una variedad de sesgos alcistas, bajistas, de alta volatilidad o baja volatilidad, adaptando los resultados de pago a su tolerancia al riesgo y sentimiento de mercado únicos. La dApp superpone el resultado en un gráfico interactivo, proporcionando a los usuarios una comprensión intuitiva de lo que pueden ganar (o perder) en cualquier valor esperado del activo subyacente.

Hegic

HegicRecomendamos Hegic para: degens que buscan vencimientos flexibles y estrategias de opciones complejas con un solo clic.

3. Whiteheart

¿Estás a tope con las finanzas? Has estado buscando un método sin florituras para simplemente bloquear los precios actuales de ETH o BTC por una tarifa?

¡Whiteheart es tu respuesta! La dApp ofrece una interfaz de usuario extremadamente simplista con dos decisiones:

Completa la transacción y boom: ¡has bloqueado los precios de ETH o BTC de hoy durante la duración de tu contrato! El "contrato de cobertura" de Whiteheart proporciona a los usuarios una profunda liquidez de opciones menos la complicada interfaz del protocolo y las complejas estrategias de opciones, que pueden ser desalentadoras para los nuevos aficionados a DeFi.

Recomendamos Whiteheart para: comerciantes de opciones novatos que buscan una forma fácil de entender de bloquear los precios actuales de ETH o BTC de hoy y eliminar el riesgo a la baja durante un período fijo de tiempo.

4. Premia

¿Quién dijo que las opciones eran solo para ETH y BTC?

Premia ofrece opciones para activos de menor capitalización de mercado en los que puede estar interesado en cubrir el riesgo de cola o especular. Al igual que Hegic, el protocolo ofrece fechas de vencimiento personalizadas a través de una variedad de huelgas a los comerciantes.

Unico de Premia es un tablero de precios de opciones, que proporciona información a los comerciantes si una opción está sobre o bajo precio. El modelo empleado es similar al modelo Black-Scholes subyacente en la valoración de opciones comerciales, pero se ha ajustado para optimizar los criptoactivos.

Premia

PremiaRecomendamos Premia para: traders que busquen vencimientos flexibles y que deseen conocer el precio de las opciones sobre una amplia variedad de activos subyacentes.

5. Sirena

¿Un protocolo de opciones en Polygon? Aquí estaba yo pensando que era una solución de cadena de empresa coleccionable de Starbucks todo el tiempo...

Siren proporciona una interfaz de opciones inspirada en TradFi, con un esquema de color más llamativo que Lyra. Ambos protocolos utilizan cadenas de opciones tradicionales para mostrar los precios a los usuarios, y Siren es el competidor más directo de Lyra en términos de experiencia de usuario que figuran en esta guía. Siren offers options on a wider range of underlying collaterals at more strikes than Lyra.

Recomendamos Siren para: traders experimentados que buscan replicar la experiencia del broker trad con una mayor variedad de colaterales subyacentes y más opciones OTM que Lyra.