Subscribe to Bankless or sign in

Querida Nación Sin Banco,

Ethereum es la red de contratos inteligentes líder en el mundo. También es un bien público.

Ethereum es la red de contratos inteligentes líder en el mundo. También es un bien público.

Dado que nadie es formalmente responsable de crear informes de estado, Bankless se esfuerza por publicar un informe trimestral sobre el estado de Ethereum que cubre importantes métricas de referencia a través de sus capas de protocolo y L2, así como los ecosistemas DeFi y NFT.

En los últimos 3 meses, ¿cómo se ve el uso de la red?

¿Cuántas personas siguen comprando NFTs?

¿Están los Layer 2 escalando Ethereum con éxito?

Encuentra todas estas respuestas en un informe digerible que te trae el analista de Bankless Ben Giove.

- Bankless Team

Este informe analiza las métricas de primera línea para el tercer trimestre de 2022 para el protocolo y el ecosistema de Ethereum desglosado en cuatro categorías: Protocolo, DeFi, NFT y Capa 2. A continuación, paso a los aspectos más destacados del ecosistema y a una perspectiva de futuro.

Resultados clave

Estos números comparan el rendimiento en el tercer trimestre de 2021 con el tercer trimestre de 2022.

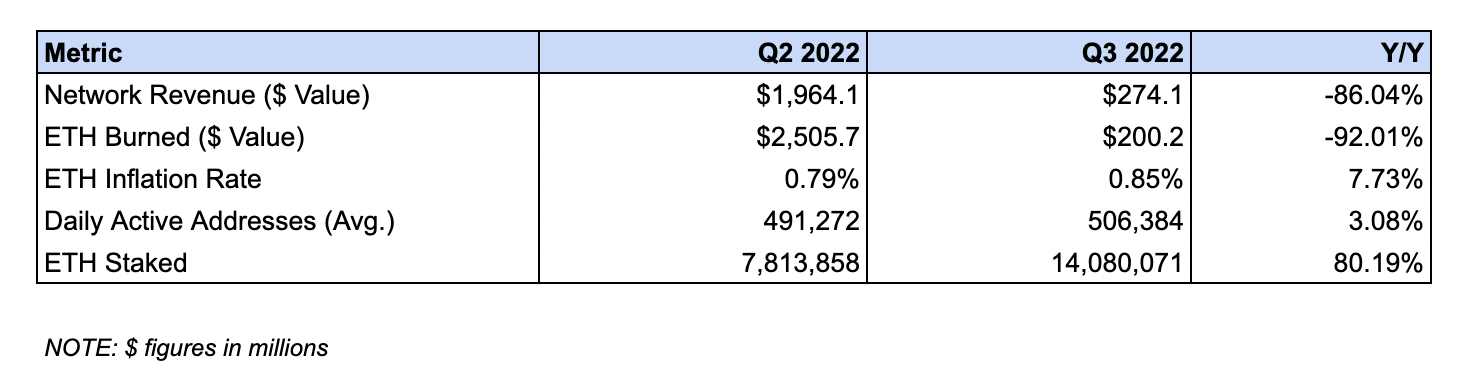

🌐 Protocolo

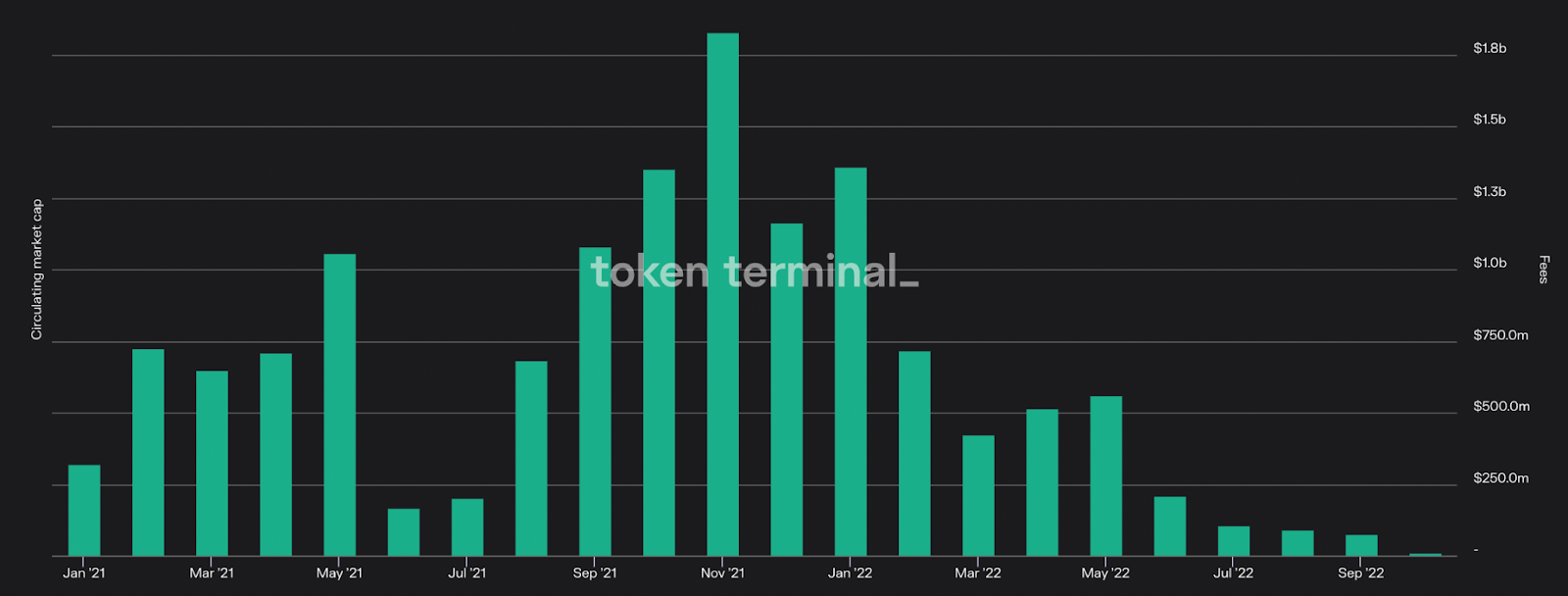

Los ingresos de red cayeron un 86.0% $1.96B a $274.12M.

Esta cifra mide el valor en dólares de las comisiones totales por transacciones pagadas por los usuarios durante el trimestre.

Este descenso de los ingresos netos puede atribuirse a una caída de la actividad en la cadena como consecuencia de la debilidad generalizada de los mercados. Durante el trimestre se redujo significativamente la demanda de operaciones especulativas y de apalancamiento en un entorno macroeconómico bajista.

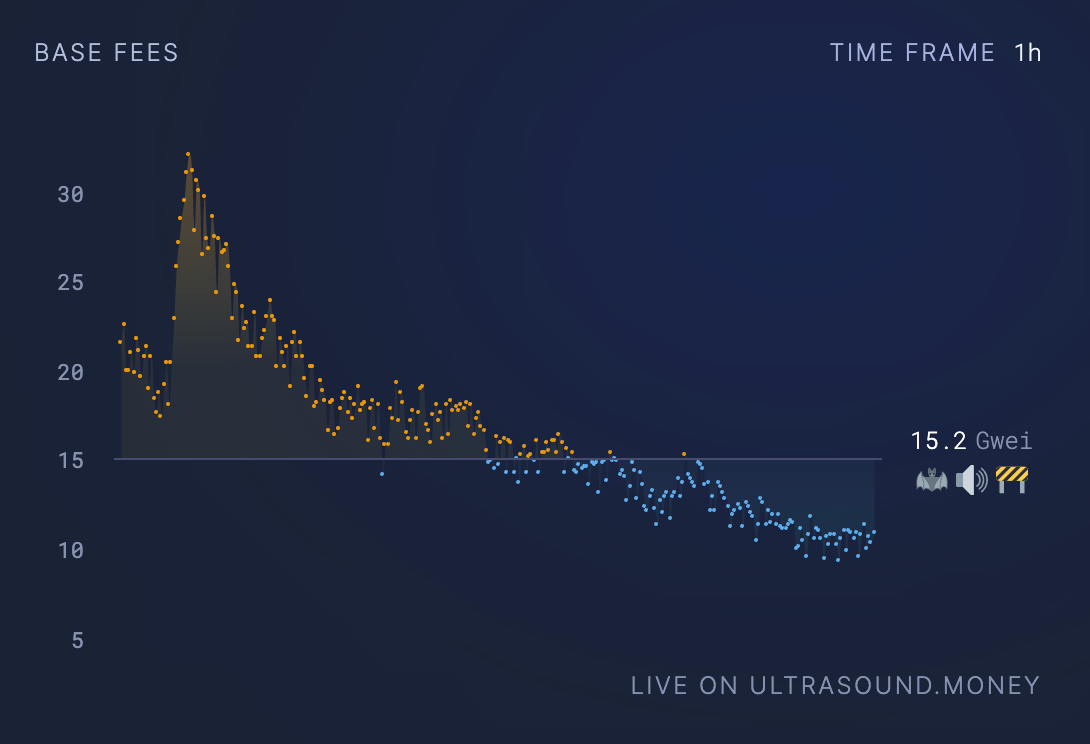

De esta cantidad, 200,15 millones de dólares (73%) se quemaron a través del mecanismo de quema de comisiones introducido en el EIP-1559.

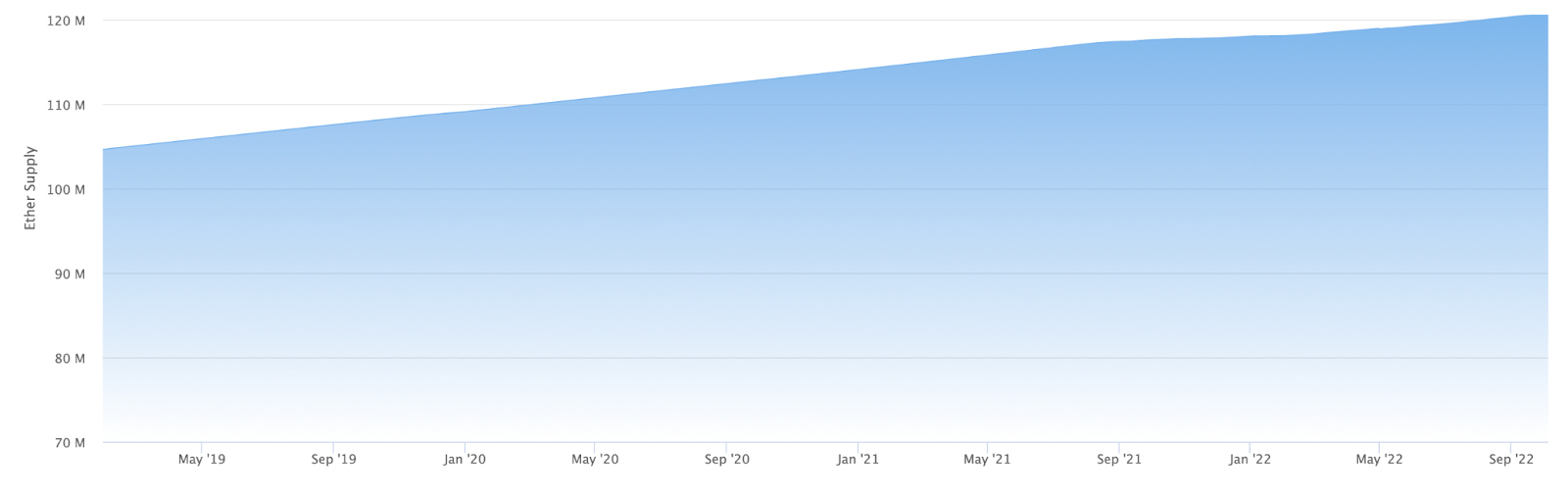

La tasa de inflación de ETH aumentó un 7.7%, pasando del 0,79% al 0,85%.

Esta métrica mide el crecimiento de la oferta de Ether durante el trimestre.

El aumento de la inflación se debe probablemente a la menor demanda de espacio de bloques. Como los usuarios realizaron menos transacciones, se quemaron menos ETH (se eliminaron permanentemente del suministro en circulación) a través de EIP-1559.

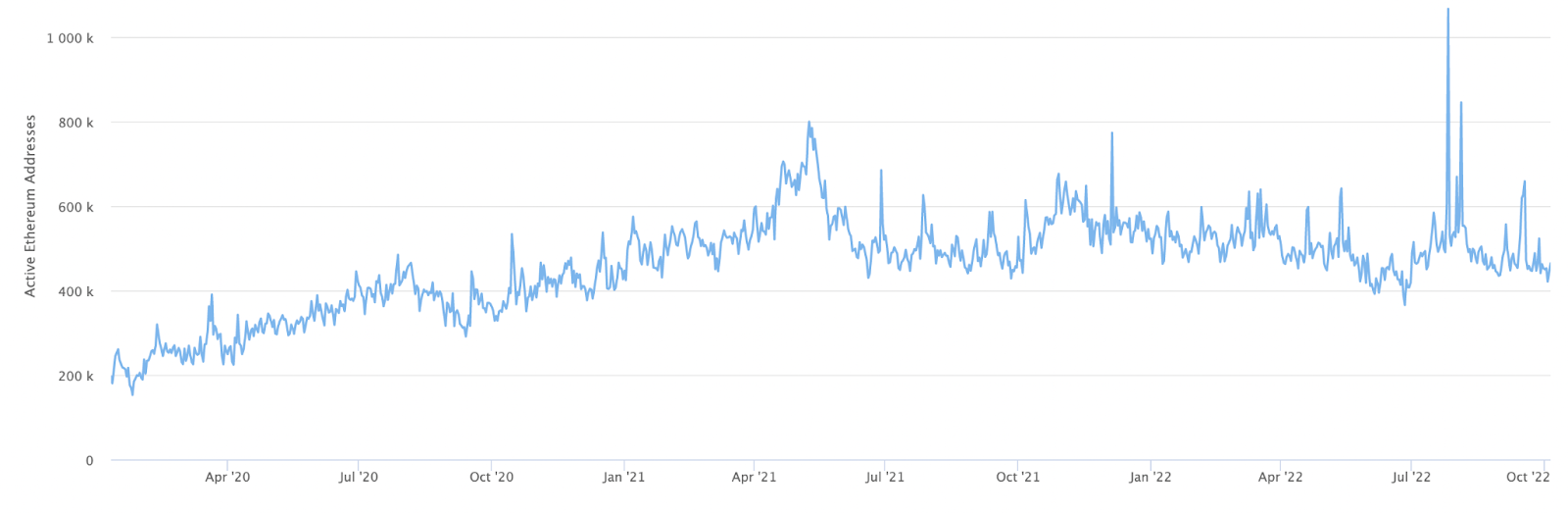

El número medio de direcciones activas diarias (DAA) aumentó un 3.08% de 491.271 a 506.384.

Esto mide el número medio de direcciones de monedero únicas que interactúan con la red cada día del trimestre.

Aunque la actividad especulativa general disminuyó, este repunte en DAA puede atribuirse probablemente a la reducción de los costes de gas. A medida que el coste de las transacciones caía junto con la demanda de espacio de bloques, aumentaba la capacidad de nuevos individuos, contratos y/o bots para realizar transacciones en Ethereum.

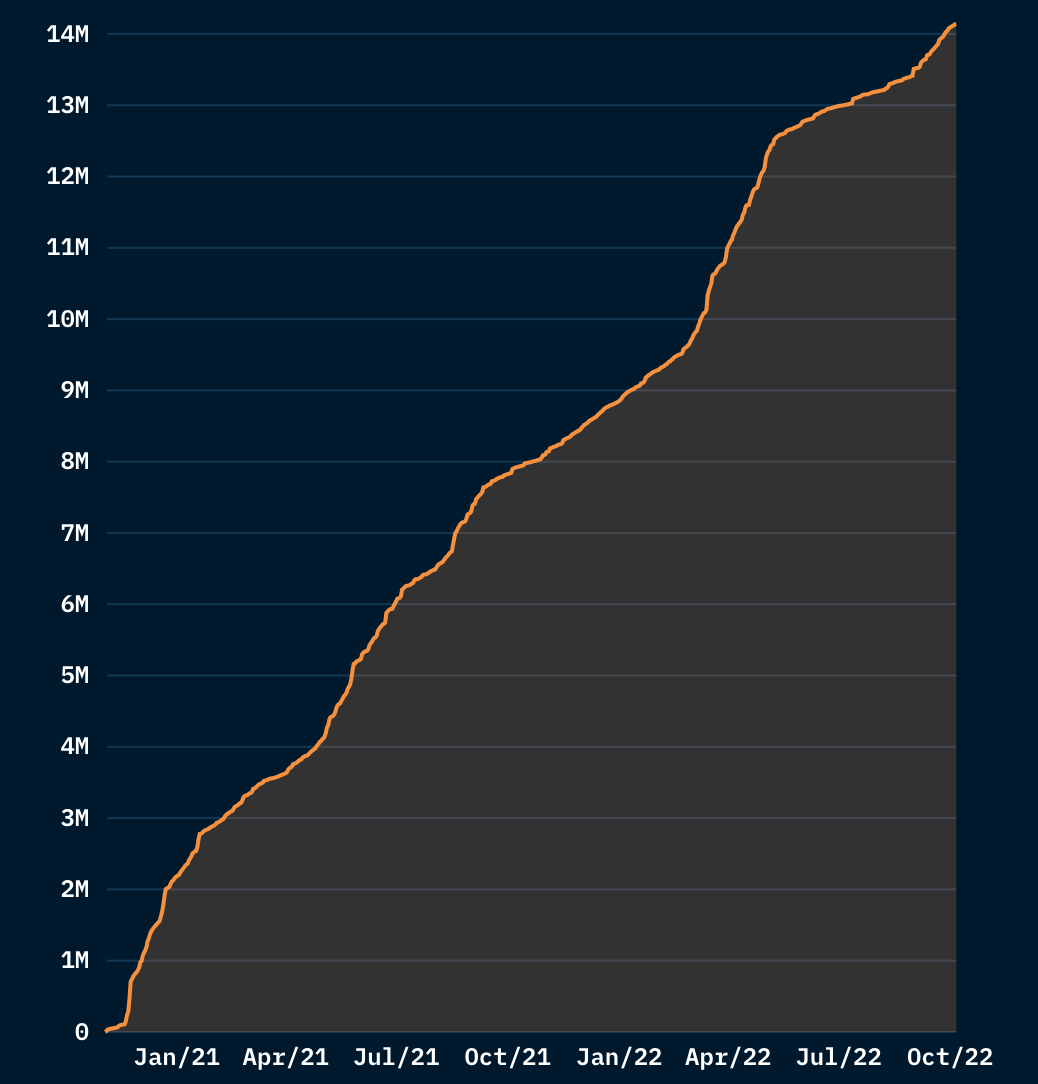

El número de ETH apostadas aumentó un 80.2% de 7,81M a 14,08M.

Esto indica la cantidad de ETH apostados en la cadena Beacon.

Este crecimiento de las apuestas se debió a la anticipación de la fusión, así como a la adopción de servicios de apuestas líquidas, que permitieron a los usuarios ganar recompensas de apuestas mientras sus tenencias de ETH permanecían líquidas. Estos protocolos vieron aumentar su participación en el total de depósitos de Beacon Chain del 35,3% al 46,3% interanual.

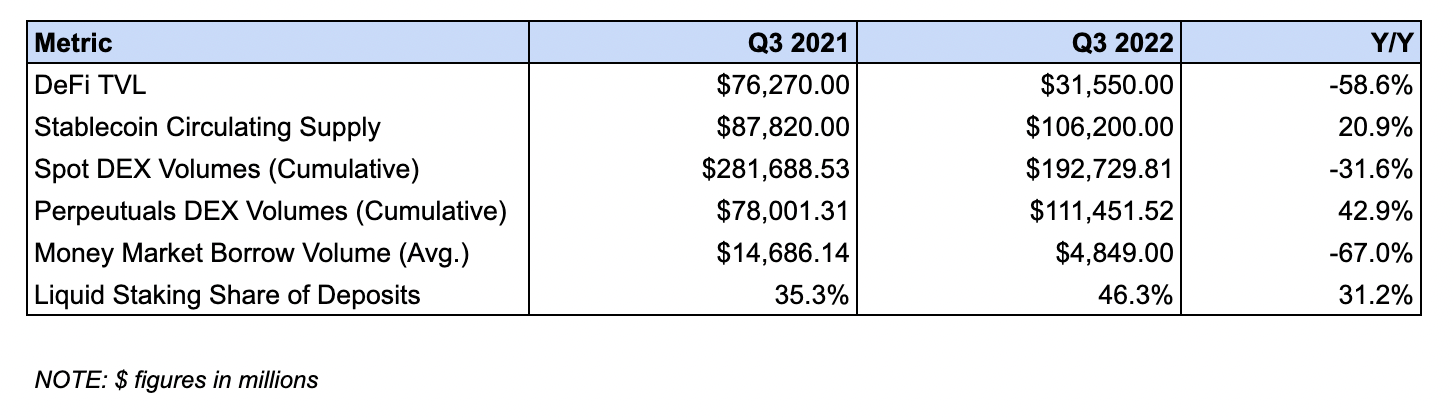

🏦 DeFi Ecosystem

DeFi TVL se redujo un 58,6%, de 76,27B$ a 31,55B$.55B.

Esto mide el valor de los tokens depositados en los protocolos DeFi basados en Ethereum.

Este descenso puede atribuirse a las condiciones bajistas del mercado, ya que gran parte de DeFi TVL se compone de activos volátiles que han bajado de precio como ETH y wBTC. Es probable que la caída también se deba a las salidas de liquidez impulsadas por la caída de los rendimientos en la cadena, lo que ha hecho que el despliegue de capital sea menos atractivo.

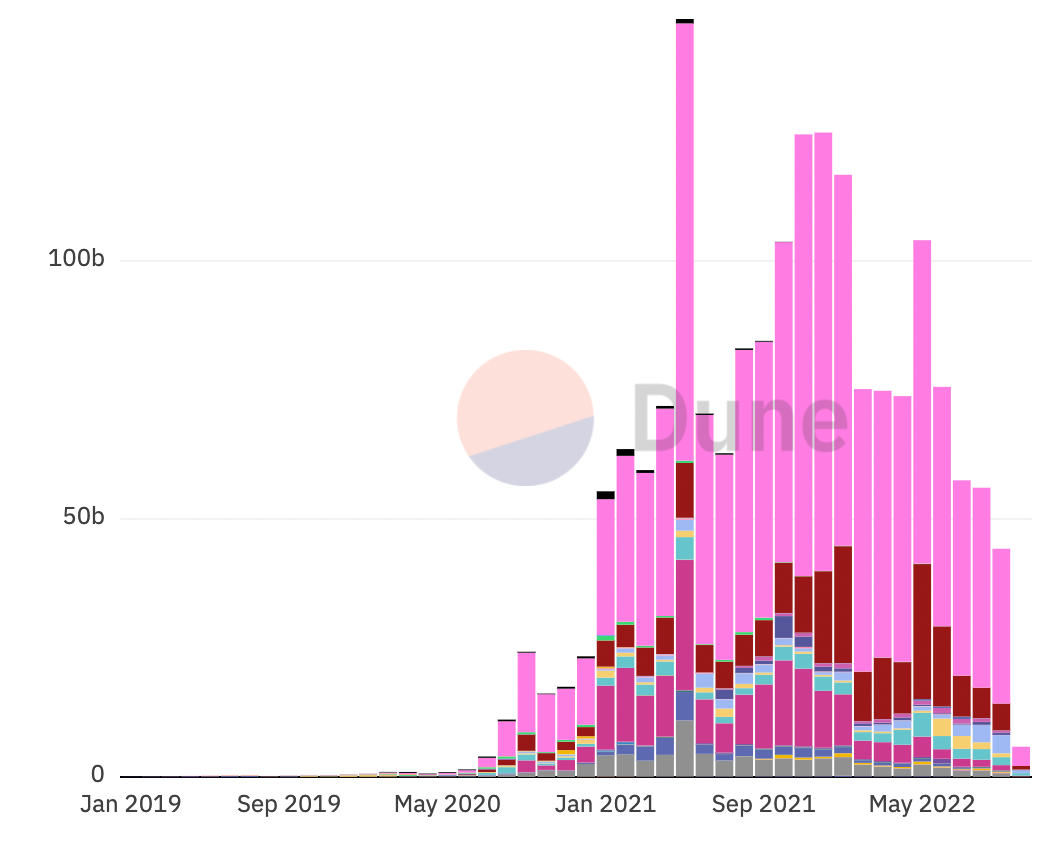

Los volúmenes spot DEX disminuyeron un 31,6%, de 281,68 mil millones de dólares a 192,73 mil millones de dólares.73B.

Este gráfico muestra el volumen total de operaciones en las bolsas descentralizadas al contado de Ethereum.

Es probable que este descenso se deba a la caída del mercado. Como se mencionó anteriormente, las condiciones bajistas han disminuido la demanda para especular, lo que, dado que la actividad comercial está correlacionada positivamente con la acción del precio, ha llevado a menores volúmenes de negociación.

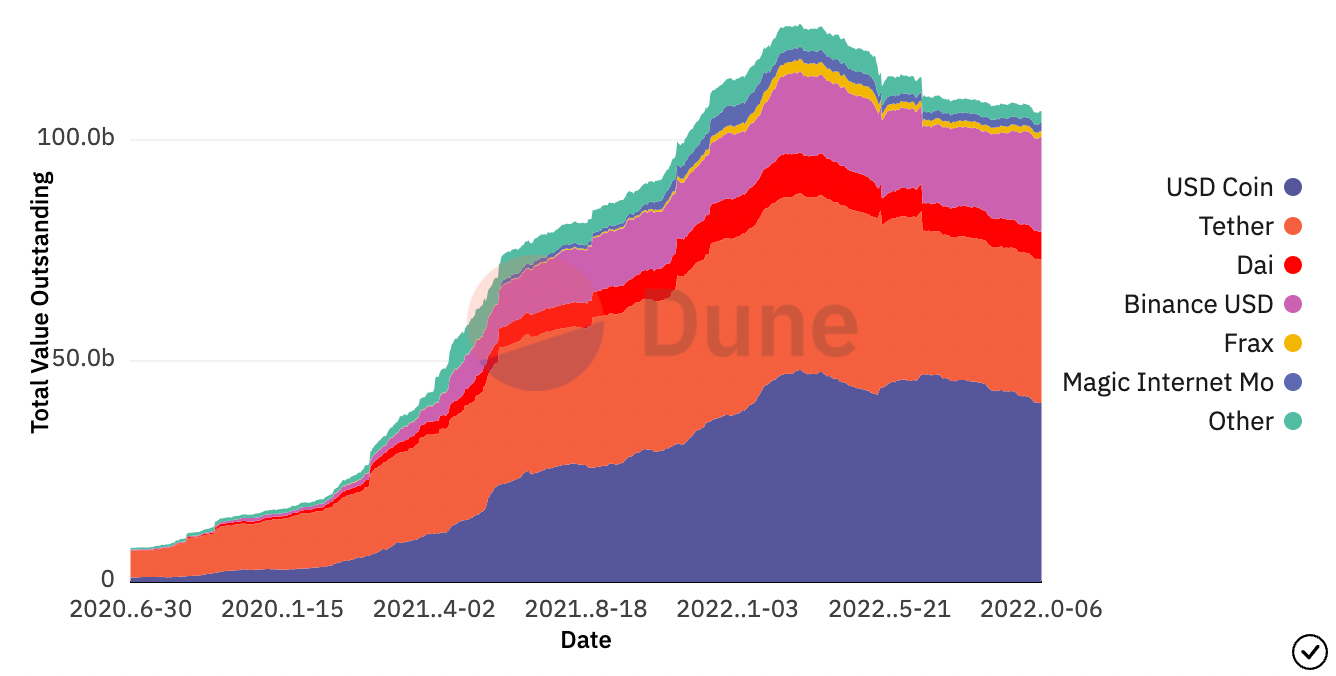

El suministro circulante de stablecoin aumentó un 20.9% de 87.82B$ a 106.20B$.

Esto mide el valor de las stablecoins en dólares que se emiten y/o circulan en Ethereum.

El crecimiento ha sido impulsado por la demanda para mantener stablecoins como posiciones en efectivo y un aumento combinado de 21.800 millones de dólares en el suministro de USDC, BUSD, DAI y MIM en la red. Esto ha compensado un descenso de 3.600 millones de dólares en la oferta circulante de USDT y "otras" stablecoins.

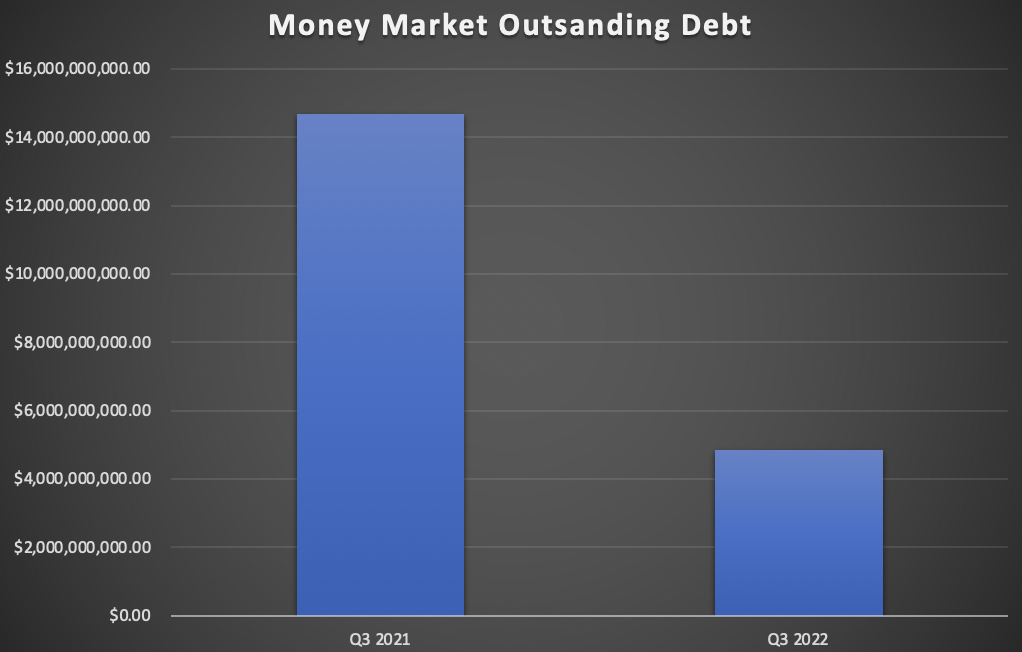

La deuda media pendiente del mercado monetario cayó un 67,0%, de 14.680 millones de dólares a 4.480 millones.

Este gráfico muestra la deuda media pendiente en los mercados monetarios basados en Ethereum durante el trimestre.

Este descenso puede atribuirse a la menor demanda de apalancamiento como resultado de las condiciones del mercado. Además, es probable que el apetito por pedir prestado se mantuviera moderado a pesar del aumento del precio de ETH debido a las secuelas del desapalancamiento de junio tras el colapso del fondo de cobertura Three Arrows Capital.

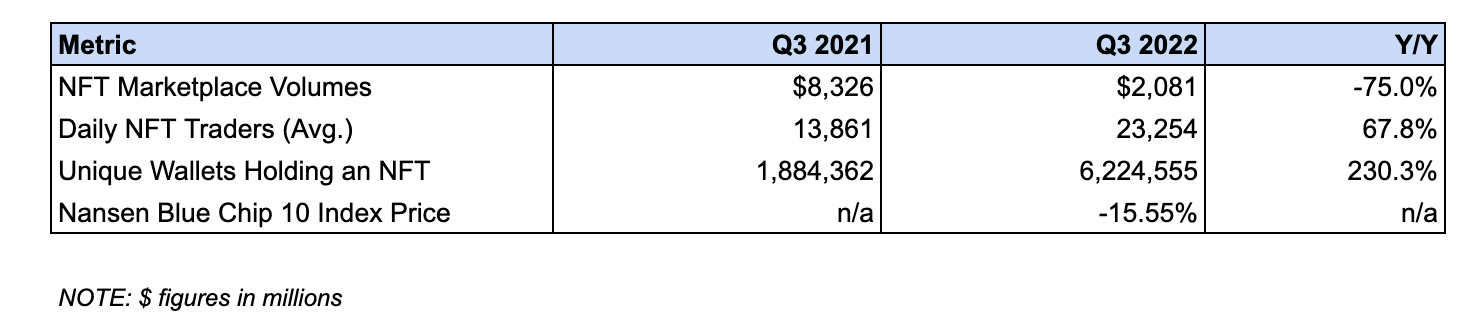

🎨 NFT Ecosystem

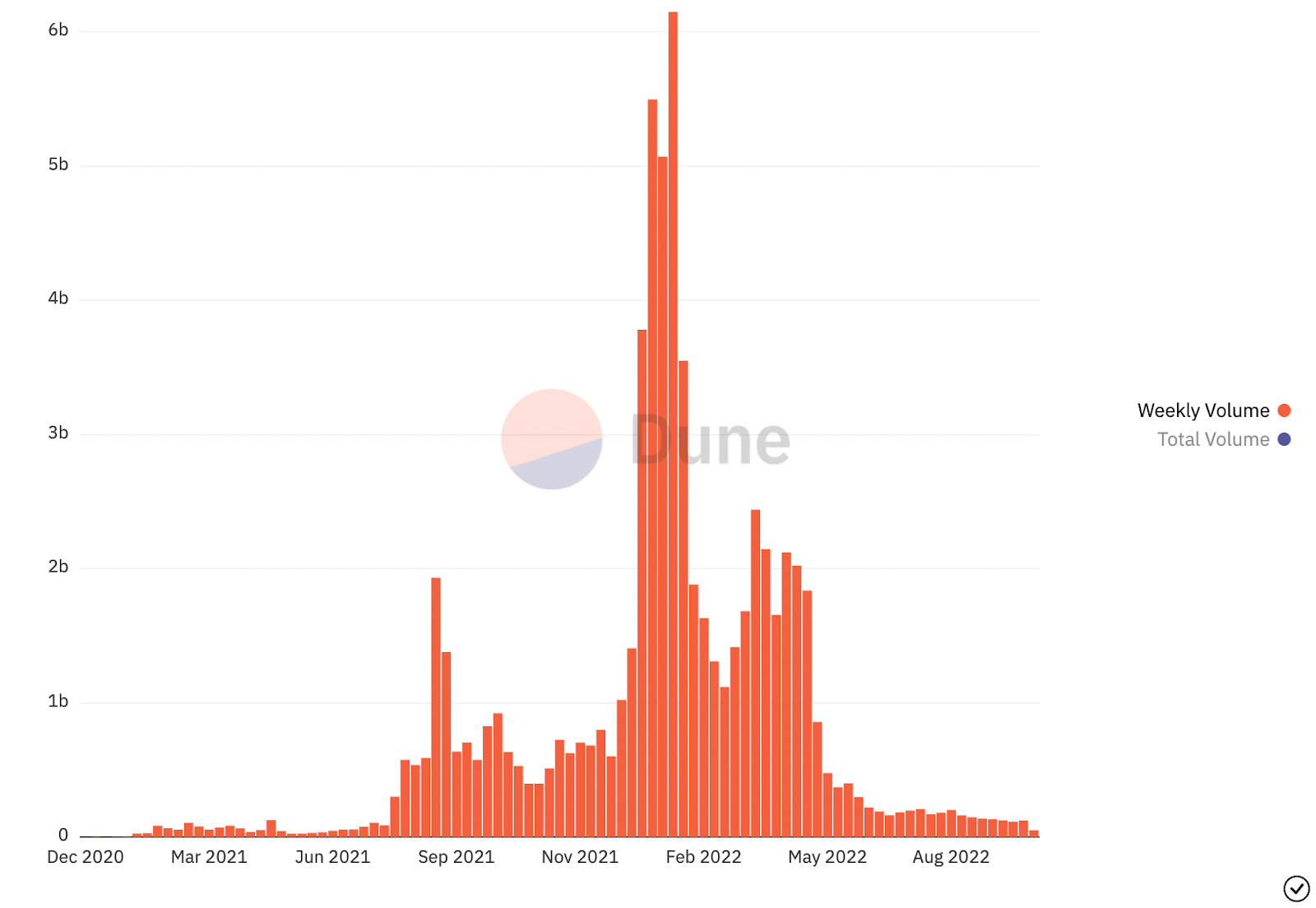

Los volúmenes de NFT Marketplace cayeron un 75.0% de 8.32B$ a 2.08B$.

Esto mide el volumen de negociación en mercados de NFT como OpenSea, LooksRare y otros.

El descenso de la actividad comercial puede atribuirse a la debilidad del mercado general de criptomonedas, así como a la disminución de la actividad especulativa como resultado de la caída de los precios de los NFT. Al igual que con los ERC-20, los volúmenes de negociación de NFT están positivamente correlacionados con la acción del precio.

El promedio diario de operadores de NFT creció un 67,8%, de 13.861 a 23.254.

Esto mide el número medio de usuarios que negocian NFT cada día durante el trimestre.

Este repunte se debe probablemente al mayor conocimiento del ecosistema entre los usuarios minoristas, así como a la madurez de la estructura del mercado de NFT.

El Índice Nansen Blue Chip-10 cayó un 15,5% en términos de ETH.

El Blue Chip-10 es un índice ponderado por capitalización de mercado que sigue las diez mayores colecciones de NFT,

Esta caída puede atribuirse probablemente a un aumento en el precio de ETH, que subió un 24,43% durante el trimestre. Las NFT, de las cuales casi todas operan en ETH, históricamente han tenido un rendimiento inferior cuando aumenta el precio del Ether, ya que los operadores están menos dispuestos a desprenderse de un activo que se revaloriza.

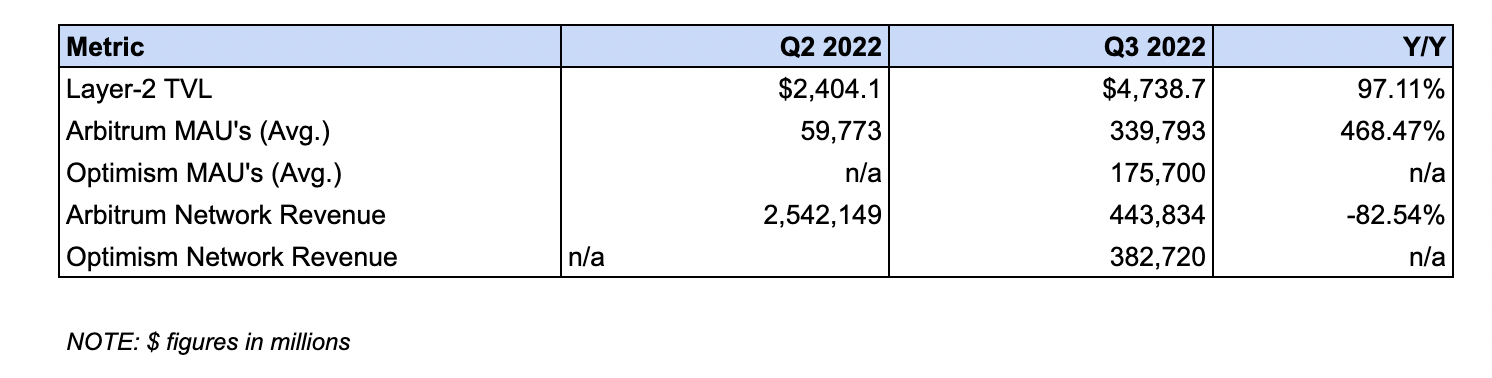

🔗 Layer 2 Ecosystem

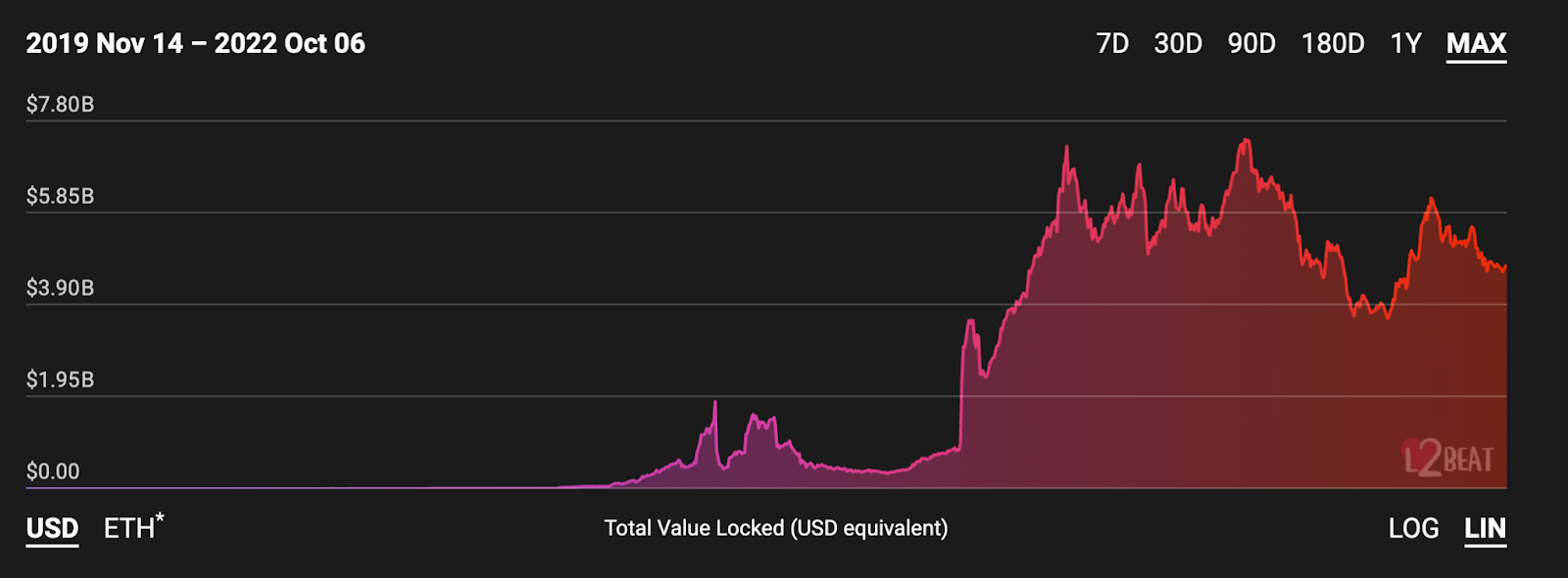

L2 TVL aumentó un 97.1% de 2.40B$ a 4.73B$.

Esto mide el valor transferido (a través de puentes nativos o de terceros) en rollups optimistas, rollups de conocimiento cero y validiums que se liquidan en Ethereum.

Este aumento en TVL puede vincularse en gran medida a las entradas de liquidez en rollups generalizados, como ![]() Arbitrum y Optimism. Los dos combinados tienen ~ $ 3.9B, lo que representa una cuota del 81,5% del valor en estas redes.

Arbitrum y Optimism. Los dos combinados tienen ~ $ 3.9B, lo que representa una cuota del 81,5% del valor en estas redes.

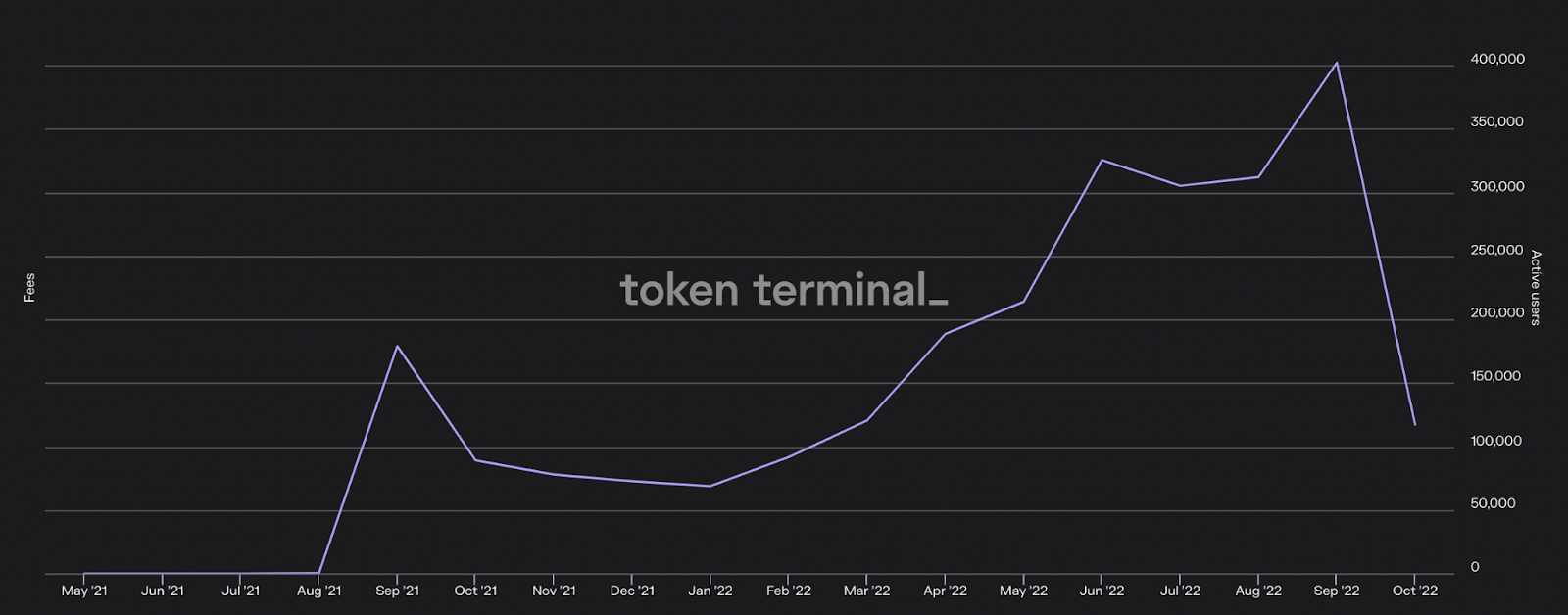

El Promedio Mensual de Direcciones Activas (MAA) en Arbitrum creció 468,5% de 59.773 a 339.793.  Optimism tuvo un Promedio de MAA de 175-700. Optimism tuvo una MAA media de 175.700.

Optimism tuvo un Promedio de MAA de 175-700. Optimism tuvo una MAA media de 175.700.

Mide el número medio de carteras para realizar transacciones en Arbitrum y Optimism cada mes durante el trimestre.

El crecimiento de Arbitrum puede atribuirse en gran parte a la popularidad de protocolos como el intercambio de perpetuos GMX, cuyo despliegue en la red ha atraído 397,2 millones de dólares en TVL, al tiempo que ha facilitado 18.900 millones de dólares en volúmenes de negociación.

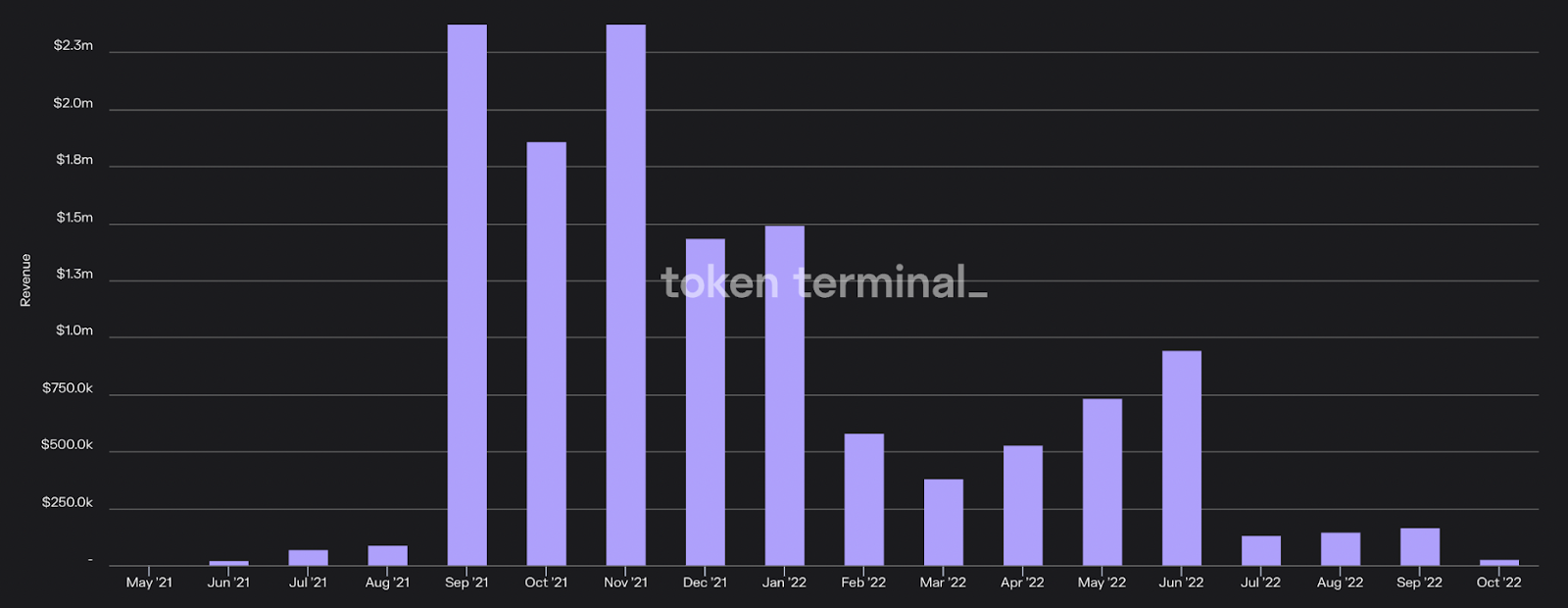

Los ingresos de la red Arbitrum cayeron un 82,5%, de 2,54 millones de dólares a 443.000 dólares. Los ingresos de la red Optimism fueron de 382.000 $.

Esto mide los ingresos por comisiones de transacción obtenidos por el secuenciador en Arbitrum y Optimism respectivamente.

El descenso de los ingresos de Arbitrum puede atribuirse a la menor demanda de espacio de bloques. Al igual que con Ethereum, esto se debe a las condiciones bajistas del mercado y a una disminución sustancial de la actividad especulativa.

Nota: Debido a los limitados datos históricos disponibles públicamente para Optimism, no podemos hacer comparaciones interanuales para el Promedio Mensual de Direcciones Activas y los Ingresos de la Red.

🌐 Hechos destacados del ecosistema

Nos fusionamos

Después de años de desarrollo y anticipación, Etheruem se fusionó con éxito de proof-of-work (PoW) a proof-of-stake (PoS).

Aunque el polvo posterior a la fusión apenas se ha asentado, ya estamos empezando a ver las implicaciones de la actualización más importante en la historia de la red.

Para empezar, el consumo de energía de Ethereum se desplomó casi de la noche a la mañana, disminuyendo un 99,98% de 77,77 TWH a 0,01 TWH. Esto no solo reduce el impacto medioambiental de la red, sino que debería ayudar a aumentar el atractivo de ETH entre los inversores institucionales de TradFi con mandatos ESG.

También se ha producido una reducción igualmente drástica en la emisión de ETH, que ha caído un 95,7%, del 3,76% al 0,17%. A pesar de la ya mencionada baja actividad en la cadena, incluso hemos visto algunos días de Ether ultrasónico.

La fusión también ha comenzado a remodelar la economía del espacio de bloques, con la transición al PoS cambiando ya la dinámica del sector MEV mediante la introducción de la separación del constructor de propuestas a través de MEV Boost, un software desarrollado por Flashbots que permite separar la construcción de bloques de la producción de bloques. En el momento de escribir estas líneas, aproximadamente el 47% de los bloques que se están produciendo utilizan MEV Boost.

La fusión también ha empezado a afectar al sector del staking. Los rendimientos de las estacas han aumentado de ~3,5% a 5-6% desde el evento, ya que la emisión ahora se complementa con los ingresos de las tarifas de transacción y MEV, mientras que los depósitos en los protocolos de estacas líquidas han aumentado en un 1,27%.

Es probable que se produzca un mayor crecimiento en las ofertas de estos protocolos después de la actualización de la red de Shanghái, que permitirá realizar retiros de ETH estacados y se espera que entre en funcionamiento dentro de 6-12 meses.

L2 Summer

Bankless puede haber llegado un año tarde, pero finalmente tuvimos la primera iteración del verano de la Capa 2 durante el tercer trimestre, ya que tanto Optimism como Arbitrum, los dos mayores rollups optimistas, experimentaron aumentos significativos tanto en liquidez como en mindshare de la comunidad durante el trimestre.

Impulsado por un aumento en el precio de OP y el despliegue de incentivos de su fondo de gobierno, el DeFi TVL de Optimism aumentó un 234% de 274,46 millones de dólares a 916,97 millones de dólares en el tercer trimestre. Este salto, que se produjo al mismo tiempo que muchas otras redes vieron cómo se reducía su liquidez, hizo que la cuota de mercado de Optimism entre todas las L1 y L2 aumentara del 0,51% al 1,56% durante el trimestre.

Arbitrum también vio crecer su cuota del total de DeFi TVL durante el trimestre, pasando del 1,33% al 1,78%. Este crecimiento se vio impulsado por el aumento de nuevos protocolos como el intercambio de perpetuals GMX, ayudando a impulsar el rendimiento superior en tokens del ecosistema Arbitrum. La L2 también lanzó la actualización de la red Nitro en agosto, que aumentó el rendimiento de las transacciones y redujo los costes para los usuarios finales. Cabe destacar que el crecimiento de Arbitrum ha sido totalmente orgánico, ya que la liquidez se ha generado sin incentivos explícitos de tokens.

Los Rollups optimistas no fueron el único tipo de L2 que tuvo un gran tercer trimestre, ya que zkSync, ![]() Polygon y

Polygon y ![]() Scroll anunciaron sus planes de lanzar sus zkEVM en testnet o mainnet a finales de 2022.

Scroll anunciaron sus planes de lanzar sus zkEVM en testnet o mainnet a finales de 2022.

La zkEVM se considera el santo grial del escalado, ya que combina los efectos de red y las herramientas para desarrolladores de la EVM con la mayor capacidad transaccional de zkRollups. Aunque no está claro cómo funcionarán en producción, un inminente zkEVM podría sacudir el panorama cada vez más competitivo de L2.

📅 Forward Outlook

Hay numerosos desarrollos interesantes dentro del ecosistema Ethereum que están preparados para reforzar las perspectivas de crecimiento a largo plazo de la red.

A nivel de protocolo, una actualización interesante a corto plazo es EIP-4844, que introducirá proto-danksharding, el precursor de danksharding. La 4844, que podría implementarse en la actualización de Shanghái mencionada anteriormente, introducirá las transacciones blob, un nuevo estándar que aumentará las capacidades de Ethereum para servir como una capa de disponibilidad de datos al reducir drásticamente el coste de almacenar datos de llamada en la cadena.

El mayor beneficiario de la actualización son los L2, ya que el almacenamiento de datos de llamada es, con diferencia, el mayor contribuyente a su estructura de costes. Al abaratar el almacenamiento de datos en la cadena, el EIP-4844, en caso de que se implante con éxito, reducirá los costes de gas en estas redes en varios órdenes de magnitud y aumentará la capacidad de aumentar el uso y migrar la liquidez a las L2.

Otro gran catalizador de la infraestructura es el esperado lanzamiento del token de Arbitrum. Es probable que la distribución del token se revele después de Arbitrum Odyssey, un evento destinado a que los usuarios interactúen con los protocolos de la red y que se espera que se reanude en breve ahora que se ha completado la actualización a Nitro. El token de Arbitrum, que en parte probablemente se utilizará para programas de incentivos por parte de una variedad de protocolos, debería ayudar a catalizar flujos de entrada significativos en el ecosistema.

A pesar de estos catalizadores positivos, hay varias nubes negras que se ciernen sobre el ecosistema, siendo la más apremiante la regulación.

La soga reguladora se está apretando alrededor de Ethereum tras la reciente decisión de la OFAC de sancionar al mezclador Tornado Cash. Esto ha llevado a un surtido de entidades a congelar fondos, bloquear usuarios o censurar transacciones para cumplir. Queda por ver cómo esto, y otros acontecimientos, como la CFTC demandando a los tokenholders de Ooki DAO que han participado en la gobernanza, afectarán a la descentralización y neutralidad creíble de Ethereum en el futuro.

Tablas de resultados

Protocolo

Ecosistema DeFi

Ecosistema NFT

Ecosistema L2

Sobre Ethereum

Ethereum es una red de blockchain descentralizada y de código abierto. Ethereum es una tecnología que alberga dinero digital, pagos globales y aplicaciones. La comunidad ha creado una economía digital en auge, nuevas y atrevidas formas para que los creadores ganen dinero en línea, y mucho más. Está abierto a todo el mundo, dondequiera que estés en el mundo - todo lo que necesitas es Internet (Tomado de la página web Ethereum.org.)

Acerca de esta publicación

Esta publicación no es una publicación de Ethereum ni de la fundación Ethereum.

Pasos a seguir

- 📃 Revisar Informe anterior de Ben sobre el estado de Ethereum Q2 2022

- 📺 Atrapar Vitalik en el podcast sobre el futuro de Ethereum tras la fusión

Bio del autor

Ben Giove es analista de Bankless. Es el ex presidente de Chapman Crypto y analista de la Blockchain Education Network (BEN) Crypto Fund, un cripto fondo administrado por estudiantes construido sobre Set Protocol. También es un orgulloso miembro de la DAO Bankless y metodólogo detrás del índice GMI

Suscríbete a Bankless. 22$ al mes. Incluye acceso al archivo, Círculo interno & Gafete.

🙏 Gracias a nuestro patrocinador FUEL

👉 Explora FuelVM y descubre su experiencia superior para desarrolladores

¿Quieres aparecer en Bankless? Envía tu artículo a [email protected]

No es asesoramiento financiero ni fiscal. Este boletín es estrictamente educativo y no es un consejo de inversión o una solicitud para comprar o vender cualquier activo o para tomar cualquier decisión financiera. Este boletín no es un asesoramiento fiscal. Hable con su contable. Haga su propia investigación.

Divulgación. De vez en cuando puedo añadir enlaces en este boletín a productos que utilizo. Es posible que reciba una comisión si realiza una compra a través de uno de estos enlaces. Además, los escritores de Bankless poseen criptoactivos. Vea nuestras divulgaciones de inversión aquí.